كيف تبني ثروة من الصفر

بناء ثروة من الصفر يعتبر تحديًا مهمًا يتطلب تخطيطًا وتفانيًا. البداية تكمن في فهم الأهداف المالية ووضع خطة واضحة لتحقيقها. يجب على الفرد تطوير مهارات الادخار وإدارة النفقات بحكمة، مما يساعد في تكوين أساس مالي قوي. الاستثمار يلعب دورًا حاسمًا في بناء الثروة، حيث يمكن اختيار الأصول المالية الملائمة وتنويع المحفظة لتحقيق نمو مستدام. هوية الفرص الاستثمارية وفهم السوق تسهم في اتخاذ قرارات استثمارية مدروسة. بالإضافة إلى ذلك، يلعب التعلم المستمر دورًا حيويًا في تطوير المهارات المالية والابتكار. بناء علاقات قوية في المجتمع المالي والتفاعل مع أفراد لديهم خبرة يمكن أيضًا من الاستفادة من المشورة والدعم. في النهاية، يتطلب بناء الثروة من الصفر تفانيًا وصبرًا، حيث يمكن للأفراد تحقيق نجاح مستدام عبر رؤية مستقبلية وتنفيذ الخطط بانتظام.

بناء ثروة من الصفر يعد تحديًا مثيرًا ومهمًا في رحلة الحياة المالية. في هذا العصر الذي يتسم بالتنوع والفرص الاقتصادية، يمكن للأفراد الطموحين بناء مستقبل مالي قوي واستقلالية مالية. تبدأ هذه الرحلة بفهم الأهداف المالية ووضع خطة استراتيجية لتحقيقها. يشمل ذلك تطوير مهارات الادخار وفهم كيفية إدارة النفقات بحكمة لخلق أساس مالي قوي.

عنصر الاستثمار يأخذ دورًا محوريًا في بناء الثروة، حيث يمكن اختيار الأصول المناسبة وتنويع المحفظة لتحقيق نمو مستدام. التفاعل مع الأسواق المالية وفهم الفرص الاستثمارية يلعبان دورًا حاسمًا في اتخاذ قرارات استثمارية ذكية.

وضع أهداف مالية قوية

وضع أهداف مالية قوية هو خطوة حاسمة وأساسية نحو بناء الثروة وتحقيق النجاح المالي. توفر الأهداف المالية خريطة طريق لرحلتك المالية، موجهة قراراتك وأفعالك لضمان تحقيق التقدم نحو النتائج المرجوة. فيما يلي استكشاف مفصل لأهمية تحديد الأهداف المالية وعناصر تحديدها بشكل قوي:

أهمية تحديد الأهداف المالية:

-

الوضوح والاتجاه:

- توفر الأهداف المالية وضوحًا حول ما تريد تحقيقه بأموالك.

- توفر اتجاهًا وتركيزًا للمساعدة في البقاء متمركزًا على الأهداف الطويلة الأمد بين قراراتك المالية اليومية.

-

التحفيز:

- يمكن أن تكون الأهداف الواضحة محفزة قوية، حيث تعطيك سببًا للتوفير والاستثمار واتخاذ قرارات مالية سليمة.

- وجود رؤية لما تعمل عليه يمكن أن يلهم العادات المالية المنضبطة.

-

قياس التقدم:

- تُنشئ الأهداف معلمات قابلة للقياس، مما يتيح لك تتبع التقدم الذي تحققه على مر الوقت.

- القدرة على رؤية مدى تقدمك تحفز الجهد المستمر والتعديلات على استراتيجيتك المالية.

-

تحديد الأولويات:

- تساعد الأهداف المالية على تحديد أولويات الإنفاق وتوجيه الموارد إلى ما يهم أكثر.

- الأولوية ضرورية لإدارة الأمور المالية بفعالية، خاصة عندما تكون الموارد محدودة.

-

إدارة المخاطر:

- تساعد الأهداف المحددة بفهم وإدارة المخاطر المالية.

- من خلال فهم المخاطر المرتبطة بأهدافك، يمكنك اتخاذ قرارات مستنيرة واتخاذ خطوات للتخفيف من العوائق المحتملة.

عناصر تحديد الأهداف المالية بشكل قوي:

-

التحديد:

- يجب أن تكون الأهداف محددة وواضحة. بدلاً من هدف غامض مثل "توفير الأموال"، حدد مبلغًا وإطارًا زمنيًا، مثل "توفير 10,000 دولار في الـ 12 شهرا القادمة".

-

القياس:

- جعل الأهداف قابلة للقياس حتى تتمكن من تتبع تقدمك. توفير أهداف قابلة للقياس يوفر هدفًا واضحًا ويمكنك من تقييم مدى نجاحك.

-

التحقق من التحقق:

- في حين أنه من المهم تحديد أهداف طموحة، يجب أن تكون أيضًا واقعية وقابلة للتحقيق. يمكن أن تؤدي الأهداف غير الواقعية إلى الإحباط وفقدان الدافع.

-

الارتباط:

- يجب أن تتناسب الأهداف مع قيمك وأهدافك الحياتية والمهنية. يجب أن تكون ذات صلة بتطلعاتك الشخصية والمهنية والمالية.

-

محدد زمنيًا:

- قم بتحديد إطار زمني لتحقيق أهدافك. يخلق ذلك إحساسًا بالعجلة ويمنع التسويف. على سبيل المثال، حدد إطارًا زمنيًا قصيرًا ووسطًا وطويل الأجل.

-

المرونة:

- اعترف بأن الحياة ديناميكية، وقد تتغير الظروف. قدم بعض المرونة في أهدافك، مع إجراء تعديلات حسب الحاجة وفي نفس الوقت الالتزام برؤيتك المالية العامة.

-

الاستعراض والتعديل:

- قم بمراجعة أهدافك المالية بانتظام. تتغير الظروف والأولويات والمشهد المالي، لذا فإن تعديل الأهداف بانتظام يضمن أنك دائمًا تعمل بجد وتكافح من أجل بناء وحفظ ثروتك.

أمثلة على الأهداف المالية:

-

صندوق الطوارئ:

- توفير ثلاثة إلى ستة أشهر من نفقات المعيشة في صندوق الطوارئ.

-

سداد الديون:

- تحديد هدف لسداد الديون ذات الفائدة العالية في إطار زمني محدد.

-

توفير للتقاعد:

- الهدف من تساهيل نسبة محددة من دخلك لتوفير التقاعد كل شهر.

-

محفظة الاستثمار:

- تحديد هدف لنمو وتنويع محفظتك الاستثمارية على مدى السنوات الخمس المقبلة.

-

صندوق التعليم:

- توفير مبلغ معين كل شهر لصندوق تعليمك أو لتعليم طفلك.

-

امتلاك المنزل:

- تحديد هدف لتوفير دفعة أولى لمنزل في إطار زمني محدد.

-

تقدم مهني:

- الاستثمار في التعليم أو التدريب لتعزيز مهاراتك، مما يؤدي إلى زيادة الدخل مع مرور الوقت.

يعد تحديد الأهداف المالية القوية أساس بناء الثروة. إنه يوفر خريطة طريق ووضوحًا وتحفيزًا لتحقيق النجاح المالي. من خلال دمج عناصر التحديد والقياس والتحقق والواقعية والمحدد زمنيًا في أهدافك، يمكنك إنشاء أساس قوي لرحلتك المالية. قم بمراجعة أهدافك بانتظام وضبطها للبقاء على المسار والتكيف مع التغييرات في الظروف، مضمنًا أنك تعمل بشكل مستمر نحو بناء وحفظ ثروتك.

تطوير خطة استراتيجية

تطوير خطة استراتيجية هو خطوة حاسمة في تحقيق النجاح المالي. تعد الخطة الاستراتيجية دليلًا شاملاً يحدد أهدافك المالية، ويحدد الإجراءات اللازمة لتحقيقها، ويوفر إطارًا لاتخاذ قرارات مستنيرة. إنها تتضمن نهجًا تفكيريًا ومنهجيًا لإدارة أمورك المالية، مضمنة في ضمان أنك لا تتفاعل فقط مع الاحتياجات الفورية ولكن تعمل بنشاط نحو تحقيق أهدافك طويلة الأمد. فيما يلي استكشاف مفصل لعملية تطوير الخطة الاستراتيجية والعناصر الرئيسية المعنية:

أهمية تطوير الخطة المالية الاستراتيجية:

-

رؤية طويلة الأمد:

- تساعد الخطة المالية الاستراتيجية على تعريف وصياغة رؤيتك المالية طويلة الأمد.

- توفر صورة واضحة عن المكان الذي ترغب في الوصول إليه مالياً في المستقبل والخطوات اللازمة للوصول إليه.

-

تحقيق التوازن بين الأهداف:

- تحقق أهدافك المالية بقيمك وأولوياتك وطموحات حياتك.

- تضمن أن أفعالك وقراراتك المالية تتناغم مع خطة حياتك العامة.

-

إدارة المخاطر:

- تحدد المخاطر المالية المحتملة وتوفر استراتيجيات للتخفيف منها.

- تساعدك على التحضير لعدم اليقين والتحديات غير المتوقعة التي قد تؤثر على استقرارك المالي.

-

توجيه تخصيص الموارد:

- توجه تخصيص الموارد، بما في ذلك الدخل والتوفير والاستثمارات.

- تضمن أنك توجه الموارد نحو المجالات التي تتناسب مع أولوياتك وأهدافك طويلة الأمد.

-

الالتزام المالي:

- تعزز الالتزام المالي من خلال وضع إرشادات واضحة للإنفاق والتوفير والاستثمار.

- تعمل كنقطة مرجعية للحفاظ على التركيز وتجنب اتخاذ قرارات مالية متهورة.

-

التكيف:

- تسمح بالتكيف مع تغيير الظروف.

- يجب أن تكون الخطة الاستراتيجية مرنة، مما يتيح لك ضبط نهجك المالي استنادًا إلى أحداث الحياة، أو التغييرات الاقتصادية، أو التغييرات في الأهداف.

-

قياس التقدم:

- ينشئ معايير ومقاييس لقياس تقدمك.

- مراجعة وتقييم الخطة المالية بانتظام تسمح لك بتتبع التحقيقات واتخاذ التعديلات اللازمة.

عناصر تطوير الخطة المالية الاستراتيجية:

-

تحديد أهدافك المالية:

- صاغ أهدافك المالية بشكل واضح للمدى القصير والمتوسط والطويل.

- يجب أن تكون الأهداف محددة وقابلة للقياس ومحققة وملائمة ومحددة زمنيًا (ذكية).

-

تقييم الوضع المالي الحالي:

- أجرِ تقييماً شاملاً لوضعك المالي الحالي.

- قيم الدخل والنفقات والأصول والالتزامات والقيمة الصافية الكلية.

-

إعداد الميزانية وإدارة التدفق النقدي:

- أنشئ ميزانية واقعية تتناسب مع أهدافك المالية.

- أدي إدارة التدفق النقدي بفعالية لضمان قدرتك على تلبية الالتزامات المالية قصيرة وطويلة الأمد.

-

صندوق الطوارئ:

- أنشئ وحافظ على صندوق طوارئ لتغطية المصاريف غير المتوقعة.

- اهدف إلى الحصول على ما يعادل ثلاثة إلى ستة أشهر من نفقات المعيشة في صندوق الطوارئ.

-

إدارة الديون:

- قم بتطوير خطة لإدارة وتقليل الديون ذات الفائدة العالية.

- قم بتحديد أولويات سداد الديون مع تجنب تراكم ديون جديدة.

-

استراتيجية الاستثمار:

- قم بتطوير استراتيجية استثمار تتناسب مع قدرتك على تحمل المخاطر والفترة الزمنية وأهدافك المالية.

- دمج الاستثمارات لإدارة المخاطر وتعزيز العوائد المحتملة.

-

تخطيط التقاعد:

- حدد أهدافًا واضحة للتقاعد وطور خطة لتحقيقها.

- قم بمراجعة وتعديل استراتيجية توفير التقاعد بانتظام حسب الحاجة.

-

تأمين التغطية:

- قيم وتأكد من وجود تأمين كاف للصحة والحياة والممتلكات وغيرها من المجالات ذات الصلة.

- قم بضبط التغطية استنادًا إلى التغييرات في الظروف.

-

تخطيط الضرائب:

- قم بدمج استراتيجيات فعالة للضرائب في خطتك المالية.

- استفد إلى أقصى حد من الامتيازات الضريبية المتاحة، مثل التسهيلات لاشتراكات حسابات التقاعد والخصومات.

-

مراجعة وتعديلات منتظمة:

- قم بجدولة استعراضات منتظمة لخطتك المالية.

- أجري التعديلات استنادًا إلى التغييرات في الدخل والنفقات والأهداف أو ظروف السوق.

-

استشارة المحترفين:

- نظر في الحصول على استشارة من محترفين ماليين، مثل مخططين ماليين أو مستشاري الاستثمار.

- يمكن أن توفر الإرشاد المهني رؤى قيمة وخبرات في إنشاء خطة مالية فعالة.

التنفيذ والمراقبة:

-

التنفيذ:

- نفّذ الاستراتيجيات الموضحة في خطتك المالية.

- تابع التنفيذ بخصوص الميزانية، والتوفير، وسداد الديون، وقرارات الاستثمار.

-

المراقبة:

- راقب أداء خطتك المالية بانتظام.

- تتبع التقدم نحو الأهداف، وقيم التغييرات في الأوضاع المالية، وقم بتعديل الاستراتيجيات وفقًا لذلك.

-

استمرار التعلم:

- ظل على اطلاع حول اتجاهات الأسواق المالية، وفرص الاستثمار، والعوامل الاقتصادية ذات الصلة.

- استمر في التعلم لاتخاذ قرارات مستنيرة والتكيف مع التغييرات.

-

المرونة:

- كن مرنًا ومستعدًا لتعديل خطتك حسب الحاجة.

- الحياة ديناميكية، ويجب أن تتطور خطتك المالية لتعكس التغييرات في الظروف.

-

الاحتفال بالإنجازات:

- اعترف واحتفل بالإنجازات المالية والأهداف التي تحققت.

- يمكن أن يعزز التعزيز الإيجابي الدافع والالتزام برحلتك المالية.

يعد تطوير خطة مالية استراتيجية أمرًا أساسيًا لتحقيق النجاح المالي طويل الأمد. إنه يوفر إطارًا منظمًا لإدارة أمورك المالية، ويوجه أفعالك نحو أهدافك، ويضمن قدرتك على التكيف مع التغيرات في الظروف.

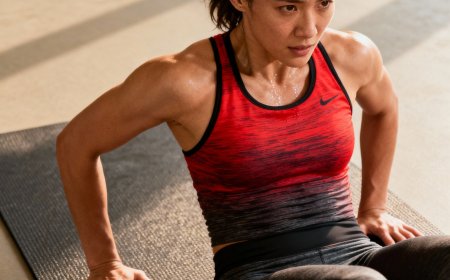

مهارات الادخار والنفقات

بناء أساس مالي قوي يتطلب إدارة فعّالة للتوفير والنفقات. هذين الجانبين هما أساس تحقيق الاستقرار المالي، وتأمين مستقبلك، وتحقيق أهدافك المالية. في هذا الاستكشاف التفصيلي، سنتناول أهمية التوفير وإدارة النفقات، واستراتيجيات بناء أساس مالي قوي، والممارسات الرئيسية لضمان النجاح.

أهمية التوفير وإدارة النفقات:

-

الاستعداد لحالات الطوارئ:

- يعتبر التوفير شبكة أمان مالية خلال الأحداث غير المتوقعة مثل الطوارئ الطبية، أو إصلاح السيارة، أو فقدان الوظيفة.

- وجود صندوق الطوارئ يمنع الاعتماد على الديون ذات الفائدة العالية ويوفر الطمأنينة في حالات الأزمات.

-

تحقيق أهداف مالية:

- يعتبر التوفير وقودًا لتحقيق مختلف الأهداف المالية، سواء كان ذلك شراء منزل، أو تمويل التعليم، أو التخطيط للتقاعد.

- إدارة فعّالة للنفقات تفتح المجال للأموال التي يمكن توجيهها نحو التوفير، مما يعجل التقدم نحو الأهداف المالية.

-

تقليل الديون:

- يسمح التوفير السليم بتقليل الديون بشكل استراتيجي، مما يقلل من دفعات الفائدة ويعزز الصحة المالية على المدى الطويل.

- إدارة جيدة للنفقات تساعد في تجنب تراكم الديون غير الضرورية، مما يعزز نمط حياة خالٍ من الديون.

-

فرص الاستثمار:

- يوفر التوفير رأس المال اللازم لفرص الاستثمار، مما يساعد في نمو الثروة مع مرور الوقت.

- إدارة فعّالة للنفقات تضمن وجود فائض في الأموال التي يمكن توجيهها إلى محافظ الاستثمار المتنوعة، مما يزيد من العوائد المحتملة.

-

الأمان المالي:

- يساهم التوفير في الأمان المالي من خلال إنشاء وسادة ضد الانكماش الاقتصادي والأحداث غير المتوقعة.

- إدارة النفقات تضمن أن تعيش وفقًا لإمكانياتك، مما يقلل من الضغط المالي ويعزز الرفاه العام.

استراتيجيات بناء أساس مالي قوي:

-

إنشاء ميزانية واقعية:

- وضع ميزانية تفصيلية توضح دخلك، والنفقات الثابتة، والنفقات المتغيرة، وأهداف التوفير.

- تأكد من أن ميزانيتك تعكس أولوياتك المالية وتسمح بمرونة.

-

الأفضلية للتوفير:

- اجعل التوفير جزءًا لا يمكن التنازل عنه في ميزانيتك.

- قسّم نسبة معينة من دخلك للتوفير قبل النظر في الإنفاق الاختياري.

-

توفير تلقائي:

- قم بإعداد تحويلات تلقائية إلى حساب التوفير.

- يضمن التلقائيّة الاستمرارية ويزيل إغراء الإنفاق قبل التوفير.

-

صندوق الطوارئ:

- أنشئ وحافظ على صندوق الطوارئ الذي يعادل ثلاثة إلى ستة أشهر من نفقات المعيشة.

- قم بتعبئة صندوق الطوارئ بانتظام بعد السحب للحفاظ على فعاليته.

-

خطة سداد الديون:

- قم بتحديد الديون ذات الفائدة العالية كأولوية للسداد.

- قم بتخصيص أي أموال فائضة لتقليل الديون، مع الحفاظ على الدفعات الدنيا على الديون الأخرى.

-

تقليل النفقات الغير ضرورية:

- قم بمراجعة نفقاتك بانتظام وحدد المجالات التي يمكن تحقيق توفير فيها.

- قم بالتخلص أو تقليل الإنفاق على العناصر غير الضرورية.

-

تفاوض على الفواتير والعقود:

- قم بالتفاوض مع مقدمي الخدمات لتقليل الفواتير.

- قم بمراجعة العقود بانتظام للخدمات مثل التأمين، والخدمات العامة، والاشتراكات لتحديد فرص توفير التكاليف.

-

تتبع وتحليل النفقات:

- استخدم أدوات أو تطبيقات لتتبع وتصنيف نفقاتك.

- قم بتحليل أنماط الإنفاق لتحديد المجالات التي يمكن إجراء تعديلات فيها.

-

عادات التسوق الذكية:

- ابحث عن التخفيضات، استخدم القسائم، وقارن الأسعار قبل الشراء.

- تجنب الشراء العابر وأعطِ الأولوية للاحتياجات على الرغبات.

-

استعراض مالي منتظم:

- حدد جدول زمني لاستعراضات منتظمة لوضعك المالي.

- قيم التقدم نحو أهداف التوفير، وقم بإجراء التعديلات اللازمة على الميزانية، وتأكيد التوافق مع الأهداف المالية العامة.

-

البحث عن المشورة المهنية:

- افكر في الاستشارة مع مستشارين ماليين للتوجيه الشخصي.

- يمكن للمحترفين تقديم رؤى قيمة حول تحسين التوفير، وإدارة النفقات، وإنشاء استراتيجية مالية مخصصة.

الممارسات الرئيسية للنجاح:

-

الاستمرارية هي الأساس:

- حافظ على استمرارية جهود التوفير وإدارة النفقات.

- قم بتطوير عادات تعزز الاستقرار المالي وتواصل تحسين نهجك مع مرور الوقت.

-

القابلية للتكيف:

- كن قابلًا للتكيف مع التغييرات في الدخل والنفقات والأهداف المالية.

- قم بضبط خطة التوفير والنفقات حسب الحاجة لاستيعاب التطورات.

-

التعليم والوعي:

- حافظ على الإطلاع حول الأمور المالية الشخصية وخيارات الاستثمار واتجاهات الاقتصاد.

- التعلم المستمر يمكنك من اتخاذ قرارات مالية مستنيرة.

-

الاحتفال بالإنجازات:

- اعترف واحتفل بتحقيق أهداف التوفير وإدارة النفقات بنجاح.

- يعزز التعزيز الإيجابي الدافع ويشجع على الانضباط المالي المستمر.

-

مراجعة وتعديل:

- قم بمراجعة منتظمة لميزانيتك، وأهداف التوفير، واستراتيجيات إدارة النفقات.

- قم بإجراء التعديلات استنادًا إلى التغييرات في الدخل والنفقات وأولوياتك المالية.

-

نظرة طويلة المدى:

- حافظ على نظرة طويلة المدى عند تحديد أهداف التوفير وإدارة النفقات.

- بناء أساس مالي قوي هو عملية تدريجية تتطلب الصبر والاستمرار.

-

صيانة صندوق الطوارئ:

- قم بتحديد تعبئة صندوق الطوارئ بأولوية بعد استخدامه للنفقات غير المتوقعة.

- يظل صندوق الطوارئ المحافظ على الأمان المالي.

-

تجنب التضخم الحياتي:

- قاوم إغراء زيادة الإنفاق مع زيادة الدخل.

- قم بتوجيه الدخل الإضافي نحو التوفير والاستثمار لتسريع بناء الثروة.

بناء أساس مالي قوي من خلال التوفير وإدارة النفقات أمر أساسي لتحقيق النجاح المالي طويل الأمد. يتضمن ذلك إنشاء ميزانية منضبطة، وإعطاء التوفير الأولوية، وإدارة النفقات بشكل استراتيجي. الاستمرارية، والقابلية للتكيف، والتعليم المالي هي عناصر رئيسية في الحفاظ على خطة مالية قوية. من خلال تنفيذ هذه الاستراتيجيات وتنمية عادات مالية جيدة، يمكنك تحقيق الاستقرار المالي، وتحقيق أهدافك، وبناء مستقبل مالي آمن. سيضمن المراجعات الدورية والتعديلات أن يظل أساسك المالي قويًا وقادرًا على التحمل في ظل التغييرات.

تحقيق نمو مستدام وزيادة الثروة

الاستثمار الذكي هو ركيزة أساسية لتحقيق النمو المستدام وتراكم الثروة على مر الوقت. يتضمن اتخاذ قرارات مستنيرة واستراتيجية لتوجيه الموارد بطريقة تولد عوائدًا وتحفظ رأس المال. في هذا الاستكشاف التفصيلي، سنتناول المبادئ والاستراتيجيات الرئيسية للاستثمار الذكي، مع التأكيد على أهمية التنويع وإدارة المخاطر والنظرة طويلة المدى.

المبادئ الرئيسية للاستثمار الذكي:

-

التنويع:

- يساعد تنويع الاستثمارات عبر فئات الأصول المختلفة (الأسهم، السندات، العقارات، إلخ) في توزيع المخاطر.

- يقلل محفظة جيدة التنويع من تأثير تأثير فئة الأصول ذات الأداء الضعيف، مما يسهم في تحقيق الاستقرار.

-

تقييم المخاطر:

- فهم الخطر المرتبط بكل استثمار أمر حاسم.

- يأتي العوائد المحتملة الكبيرة غالبًا مع مستويات أعلى من المخاطرة. قم بتقييم قدرتك على تحمل المخاطر وضبط استثماراتك وفقًا لذلك.

-

البحث والدراسة الجادة:

- قم بإجراء أبحاث شاملة حول الاستثمارات المحتملة قبل اتخاذ القرارات.

- انظر إلى عوامل مثل الصحة المالية واتجاهات السوق وفريق الإدارة عند الاستثمار في الأسهم.

-

النظرة طويلة المدى:

- يتبنى المستثمرون الذكيون منظورًا طويل الأمد.

- تجنب اتخاذ قرارات نابعة من التقلبات القصيرة الأمد وركز على الإمكانات الكلية للنمو للاستثمار.

-

المتابعة المنتظمة:

- تبقى على علم بأداء استثماراتك.

- قم بمراجعة محفظتك بانتظام وضبطها استنادًا إلى التغييرات في ظروف السوق واتجاهات الاقتصاد وأهدافك المالية.

-

الاستمرارية:

- يمكن أن تؤدي المساهمات المستمرة في محفظتك الاستثمارية، حتى لو كانت بكميات صغيرة، إلى نمو كبير على مر الوقت.

- يساعد تقنية التكلفة المتوسطة للدولار، حيث تستثمر مبلغًا ثابتًا بانتظام، في تقليل تأثير تقلبات السوق.

-

إعادة استثمار العوائد:

- يمكن أن يعزز إعادة استثمار الأرباح والعوائد تكامل ثروتك.

- تسرع هذه الاستراتيجية نمو محفظتك عن طريق الاستفادة من قوة التكامل.

-

صندوق الطوارئ:

- حافظ على صندوق طوارئ منفصل لتغطية النفقات غير المتوقعة.

- يضمن وجود شبكة أمان مالية أنك لن تحتاج إلى تصفية الاستثمارات خلال الحالات الطارئة، مما يتيح لها النمو دون تدخل.

استراتيجيات الاستثمار الذكي:

-

الاستثمار بناءً على الأهداف:

- قم بتنسيق الاستثمارات مع أهداف مالية محددة، مثل شراء منزل، أو تمويل التعليم، أو التقاعد.

- حدد استراتيجية الاستثمار بناءً على الإطار الزمني ومستوى المخاطر المرتبط بكل هدف.

-

توزيع الأصول:

- قم بتوزيع الأصول بناءً على أهدافك المالية ومستوى مخاطرك.

- ضبط خليط الأسهم والسندات وغيرها من الأصول لتحقيق التوازن المطلوب بين المخاطرة والعائد.

-

إعادة التوازن:

- أعد توازن محفظتك بانتظام للحفاظ على التوزيع المستهدف للأصول.

- يشمل إعادة التوازن بيع الأصول الأداء الجيد وشراء الأصول الأقل أداءً، مما يضمن مواكبة محفظتك لأهدافك.

-

البقاء على اطلاع:

- حافظ على نفسك على اطلاع على الأخبار المالية واتجاهات السوق والمؤشرات الاقتصادية.

- القرارات المستنيرة أمر حاسم لضبط استراتيجيتك الاستثمارية استجابةً لتغيرات ظروف السوق.

-

المشورة المهنية:

- افكر في طلب المشورة من محترفين ماليين.

- يمكن لمستشاري الأمور المالية تقديم إرشاد شخصي، مما يساعدك على اتخاذ قرارات مستنيرة استنادًا إلى وضعك المالي الفردي وأهدافك.

-

كفاءة الضرائب:

- كن حذرًا من تأثيرات الضرائب على استثماراتك.

- استخدم استراتيجيات الاستثمار فعّالة الضرائب لتقليل تأثير الضرائب على عوائدك.

-

الاستثمار في الجودة:

- أعطِ الأفضلية للجودة على حساب المكاسب القصيرة الأجل.

- يتيح الاستثمار في الشركات الموثوقة ذات الأسس القوية تحقيق عوائد أكثر استقرارًا واستمرارًا على مر الوقت.

الاستثمار الذكي وتراكم الثروة:

-

النمو التكاملي:

- يستغل الاستثمار الذكي قوة النمو التكاملي.

- كلما ظلت أموالك مستثمرة لفترة أطول، زادت فرصة تكاملها ونموها بشكل هائل.

-

تخفيف المخاطر:

- تقنيات التنويع وإدارة المخاطر تخفف من تأثير التقلبات في السوق.

- من خلال نشر الاستثمارات عبر أصول وصناعات وجغرافيات مختلفة، تقليلت المخاطر المرتبطة بأداء أي استثمار فردي.

-

الاستقلال المالي:

- يهدف الاستثمار الذكي إلى تحقيق الاستقلال المالي.

- يمكن أن تولد محفظة استثمارية مُنشأة بعناية دخلًا س passif، مما يوفر الأمان المالي والمرونة في تحقيق الأهداف الشخصية.

-

تخطيط الإرث:

- تساهم استراتيجيات الاستثمار الراجعة في تخطيط الإرث.

- يتطلب نقل الثروة المتراكمة إلى الأجيال القادمة نهجًا استراتيجيًا للاستثمار والتركيز على الاستدامة على المدى الطويل.

الاستثمار الذكي هو عملية ديناميكية واستراتيجية تتضمن اعتبارات دقيقة وبحثًا والتزامًا بالأهداف طويلة الأمد. من خلال الالتزام بالمبادئ الرئيسية، مثل التنويع وإدارة المخاطر والنظرة الطويلة المدى، يمكن للمستثمرين تحقيق نمو مستدام وتراكم الثروة مع مرور الوقت. من المهم البقاء على اطلاع، والتكيف مع تغيرات ظروف السوق، والبحث عن المشورة المهنية عند الحاجة. من خلال ممارسات الاستثمار الذكي، يمكن للأفراد بناء أساس مالي قوي، وتحقيق الاستقلال المالي، وترك إرث دائم للأجيال القادمة.

حماية الثروة من التقلبات الاقتصادية

تعتبر تنويع الPortfolios استراتيجية حيوية للمستثمرين الذين يسعون لحماية ثروتهم من التقلبات الاقتصادية. تنطوي هذه الاستراتيجية على توزيع الاستثمارات عبر مجموعة متنوعة من الأصول وفئات الأصول لتقليل المخاطر وتعزيز استقرار المحفظة بشكل عام. في هذا الاستكشاف المفصل، سنناقش أهمية تنويع الPortfolios، والمبادئ الرئيسية وراءها، واستراتيجيات التنفيذ الفعّالة.

أهمية تنويع الPortfolios:

-

تخفيف المخاطر:

- يساعد التنويع في التخفيف من تأثير أداء سيء في أي استثمار أو فئة أصول فردية.

- من خلال الاستثمار في مجموعة متنوعة من الأصول، يتم توزيع المخاطر بشكل عام، مما يقلل من تأثر المحفظة بالتقلبات الاقتصادية في قطاعات معينة.

-

الاستقرار في الأسواق المتقلبة:

- في أوقات عدم اليقين الاقتصادي أو التقلبات في السوق، يمكن لمحفظة متنوعة أن تتحمل بشكل أفضل الصدمات.

- يمكن تعويض أصول قد تؤدي بشكل سيء في ظروف اقتصادية معينة بأداء إيجابي لأصول أخرى، مما يحافظ على الاستقرار.

-

تعزيز اتساق العوائد:

- يهدف التنويع إلى توفير عوائد أكثر اتساقًا على مر الوقت.

- تتمتع الأصول المختلفة بأنماط أداء متنوعة؛ حيث يمكن أن تعوض الأصول الأخرى التي قد تكون أداؤها دون المتوقع، مما يخلق عائدًا متوازنًا وثابتًا بشكل عام.

-

التكيف مع التغيرات في الظروف الاقتصادية:

- الظروف الاقتصادية ديناميكية ويمكن أن تؤثر بطرق مختلفة على قطاعات مختلفة.

- تتيح المحفظة المتنوعة للمستثمرين التكيف مع التغيرات في الظروف الاقتصادية عن طريق التعرض لأصول ذات حساسيات مختلفة تجاه العوامل الاقتصادية.

-

تقليل تأثير تقلبات الأسهم الفردية:

- يمكن أن تكون الأسهم الفردية ذات تقلب عالٍ، تأثرًا بعوامل متعلقة بالشركة نفسها.

- تعتبر محفظة متنوعة تشمل عدة أسهم وسيلة لتوزيع المخاطر، مما يقلل من تأثير أداء سيء في أي سهم فردي.

المبادئ الرئيسية لتنويع الPortfolios:

-

توزيع الأصول:

- قم بتوزيع الأصول عبر فئات مختلفة، مثل الأسهم، والسندات، والعقارات، والنقد.

- يجب أن يكون الخليط استنادًا إلى أهداف الاستثمار الخاصة بك ومستوى تحمل المخاطر والإطار الزمني.

-

تنويع جغرافي:

- قم بتوزيع الاستثمارات عبر مناطق جغرافية وأسواق مختلفة.

- يمكن أن تؤثر الأحداث الاقتصادية العالمية بشكل مختلف على الأسواق، لذا يساعد التعرض لمناطق متنوعة في تقليل المخاطر.

-

تنويع الصناعة والقطاع:

- تجنب التركيز المفرط في صناعة أو قطاع معين.

- قم بتوزيع الاستثمارات عبر مختلف الصناعات لتقليل تأثير المخاطر المتعلقة بقطاع معين.

-

تنويع حسب حجم الشركة والنمط:

- قم بتنويع المحافظ عبر شركات ذات أحجام مختلفة (كبيرة، متوسطة، صغيرة) وأنماط (نمو، قيمة).

- قد تستجيب كل فئة بشكل مختلف لظروف السوق، مما يساهم في استقرار المحفظة بشكل عام.

-

النظر في الارتباطات:

- فهم الارتباطات بين الأصول المختلفة في محفظتك.

- الأصول ذات الارتباطات الضعيفة أو السلبية قد تتصرف بطرق مختلفة في ظروف السوق المتنوعة، مما يعزز فوائد التنويع.

استراتيجيات التنويع الفعّالة للمحفظة:

-

مراجعة دورية للمحفظة:

- قم بإجراء مراجعات دورية للتأكد من أن محفظتك متنوعة بشكل جيد.

- أعد توازن المحفظة عن طريق تعديل التخصيصات استنادًا إلى التغيرات في ظروف السوق وأهدافك المالية.

-

الاستثمار في أصول غير مترابطة:

- ضمن أصولًا غير مترابطة.

- يكون التنويع الأكثر فعالية عندما تتفاعل الأصول بشكل مختلف تمامًا مع حوافز السوق.

-

إعادة تقييم دوري للأهداف وتحمل المخاطر:

- قم بإعادة تقييم أهدافك المالية ومدى تحمل المخاطر بشكل دوري.

- قم بضبط توزيع الأصول ليتناسب مع التغيرات في أهداف الاستثمار والمخاطر المستعد تحملها.

-

الاستشارة المهنية:

- ابحث عن نصائح من المحترفين الماليين.

- يمكن لمستشاري الأمور المالية تقديم رؤى حول استراتيجيات التنويع الأمثل استنادًا إلى ظروفك الفردية.

-

استخدام صناديق الاستثمار المتداولة (ETFs) وصناديق الاستثمار المشترك (Mutual Funds):

- افكر في استخدام صناديق الاستثمار المتداولة وصناديق الاستثمار المشترك لتحقيق تنويع فوري.

- تقوم هذه الصناديق بجمع الاستثمارات من مختلف الأفراد، مما يوفر تعرضًا لمجموعة واسعة من الأصول.

-

مراقبة المؤشرات الاقتصادية:

- تابع عن كثب المؤشرات الاقتصادية والاتجاهات.

- فهم العوامل الاقتصادية التي تؤثر في فئات الأصول المختلفة يساعد في اتخاذ قرارات مستنيرة بشأن التنويع.

التحديات والاعتبارات:

-

التنويع الزائد:

- بينما يعتبر التنويع أمرًا أساسيًا، يمكن أن يؤدي التنويع الزائد إلى تخفيف العوائد.

- العثور على التوازن المناسب أمر حيوي لضمان التوازن المثلى بين المخاطر والعوائد.

-

تحولات ارتباط السوق:

- يمكن أن تتغير ظروف السوق والارتباطات بين الأصول مع مرور الوقت.

- قم بإعادة تقييم محفظتك بانتظام للتكيف مع ديناميات السوق المتطورة.

-

الأحداث الاقتصادية العالمية:

- يمكن أن تؤثر الأحداث الاقتصادية العالمية على جميع الأسواق في نفس الوقت.

- التنويع لا يزيل الخطر تمامًا، خاصة في حالات الأزمات العالمية.

تعد تنويع الPortfolios استراتيجية أساسية لحماية الثروة من التقلبات الاقتصادية. من خلال الالتزام بالمبادئ الرئيسية، والنظر في مجموعات متنوعة من الأصول، وتنفيذ استراتيجيات التنويع الفعّالة، يمكن للمستثمرين تعزيز استقرار محافظهم. المراقبة الدورية وإعادة التقييم الدوري والبقاء على اطلاع على الظروف الاقتصادية أمور حيوية لتحقيق التنويع الناجح. على الرغم من أن التنويع لا يمكنه القضاء على جميع المخاطر، إلا أنه يظل أداة قوية لإدارة وتخفيف المخاطر المرتبطة بتقلبات السوق وعدم اليقين الاقتصادي.

فهم السوق المالية

فهم السوق المالية أمر أساسي لاتخاذ قرارات استثمار مستنيرة. السوق المالية هي نظام معقد حيث يتم تداول الأدوات المالية مثل الأسهم والسندات والعملات والسلع. سيتناول هذا الاستكشاف التفصيلي مكونات السوق المالية الرئيسية والعوامل التي تؤثر فيها، وكيف يمكن للمستثمرين استخدام هذا الفهم لاتخاذ قرارات استثمارية مستنيرة.

مكونات السوق المالية:

-

سوق الأسهم:

- هو المكان الذي يتم فيه شراء وبيع أسهم الشركات المدرجة علنيًا.

- يمكن للمستثمرين شراء الأسهم ليصبحوا ملاكًا جزئيًا للشركة، وقيمة هذه الأسهم تتغير استنادًا إلى أداء الشركة وظروف السوق.

-

سوق السندات:

- يتضمن سوق السندات شراء وبيع السندات، وهي أوراق دين صادرة عن الحكومات أو البلديات أو الشركات.

- يقوم المستثمرون الذين يشترون السندات بشكل أساسي بإعطاء الأموال للجهة المصدرة مقابل دفعات فترية من الفائدة واسترداد المبلغ الرئيسي عند الاستحقاق.

-

سوق العملات الأجنبية (الفوركس):

- سوق الفوركس هو المكان الذي يتم فيه تداول العملات.

- يشارك المستثمرون في تداول العملات للاستفادة من تقلبات أسعار الصرف، بهدف تحقيق ربح من التغيرات في القيمة النسبية للعملات المختلفة.

-

سوق السلع:

- يدير سوق السلع تداول السلع الفعلية مثل الذهب والنفط والمنتجات الزراعية وغيرها.

- يمكن للمستثمرين المشاركة في تداول السلع لتنويع محافظهم والربح من تحركات الأسعار في هذه الأصول الملموسة.

-

سوق الأدوات المشتقة:

- يتضمن سوق الأدوات المشتقة الأدوات المالية التي تستمد قيمتها من أصل أساسي.

- تتضمن الأدوات المشتقة الخيارات والعقود الآجلة، مما يتيح للمستثمرين التكهن في حركات الأسعار دون الحاجة لامتلاك الأصل الأساسي.

العوامل المؤثرة في السوق المالية:

-

المؤشرات الاقتصادية:

- تلعب المؤشرات الاقتصادية مثل نمو الناتج المحلي ومعدلات العمالة والتضخم دورًا كبيرًا في التأثير على مشاعر السوق.

- تسهم المؤشرات الاقتصادية الإيجابية عمومًا في سوق صاعدة، في حين أن المؤشرات السلبية قد تؤدي إلى سوق هابط.

-

معدلات الفائدة:

- تؤثر قرارات البنوك المركزية بشأن معدلات الفائدة في تكلفة الاقتراض وجاذبية مختلف الاستثمارات.

- قد تشجع معدلات الفائدة المنخفضة على الاقتراض والاستثمار، مما يعزز سوق الأسهم، بينما قد تكون المعدلات العالية لها التأثير العكسي.

-

أرباح الشركات:

- يؤثر أداء الشركات، كما يظهر في تقارير أرباحها، مباشرة على أسعار الأسهم.

- يحلل المستثمرون أرباح الشركات لتقييم صحة وإمكانات نمو الشركة.

-

الأحداث العالمية:

- يمكن أن تؤثر الأحداث على نطاق عالمي، مثل التوترات الجيوسياسية، والكوارث الطبيعية، والأزمات الصحية، بشكل كبير على الأسواق المالية.

- يجب على المستثمرين البقاء على اطلاع دائم بشأن الأحداث العالمية التي قد تؤثر على استثماراتهم.

-

مشاعر السوق:

- يمكن أن تدفع مشاعر المستثمرين، المؤثرة بواسطة الأخبار ووسائل التواصل الاجتماعي واتجاهات السوق بشكل عام، سلوكيات الشراء أو البيع.

- فهم مشاعر السوق يساعد المستثمرين على التنبؤ بحركات السوق.

اتخاذ قرارات استثمارية مستنيرة:

-

البحث والتحليل:

- قم بإجراء أبحاث شاملة حول الاستثمارات المحتملة، مع النظر في القوائم المالية واتجاهات السوق والمنافسة.

- استخدم التحليل الأساسي والتحليل الفني لتقييم القيمة الجوهرية وتوقيت الاستثمارات.

-

التنويع:

- قم بتنويع محفظة استثماراتك عبر فئات الأصول المختلفة والقطاعات والمناطق الجغرافية.

- يساعد التنويع في توزيع المخاطر وقد يخفف من تأثير الأصول ذات الأداء الضعيف.

-

قدرة تحمل المخاطر والأهداف:

- قم بتقييم قدرتك على تحمل المخاطر وأهداف الاستثمار قبل اتخاذ قرارات.

- قم بتناسق استراتيجيتك الاستثمارية مع أهدافك المالية ومستوى المخاطر الذي تشعر بالراحة به.

-

البقاء على اطلاع:

- حدّث معرفتك بشكل دوري حول السوق المالية والمؤشرات الاقتصادية ذات الصلة.

- تابع أخبار قد تؤثر على استثماراتك.

-

النظرة الطويلة المدى:

- اعتمد منظورًا استثماريًا طويل الأمد، تجنب اتخاذ قرارات نابعة من التقلبات السوقية القصيرة الأمد.

- يتيح الاستثمار على المدى الطويل استفادة من إمكانية تكاثر العوائد.

-

الاستشارة المهنية:

- استشر مستشارين ماليين أو محترفي الاستثمار.

- يمكن للمحترفين تقديم نصائح مخصصة استنادًا إلى وضعك المالي وأهداف الاستثمار.

-

مراقبة وتعديل:

- مراقبة أداء محفظتك الاستثمارية بانتظام.

- كن جاهزًا لتعديل استراتيجيتك استنادًا إلى التغيرات في ظروف السوق أو تحولات أهدافك المالية.

التحديات والاعتبارات:

-

تقلب السوق:

- يمكن أن تكون الأسواق المالية تقلبة، مما يؤدي إلى تحركات سريعة وغير متوقعة في الأسعار.

- يجب على المستثمرين أن يكونوا مستعدين لتقلبات السوق وتجنب اتخاذ قرارات تعتمد على التقلبات القصيرة الأمد.

-

عدم اليقين والمخاطر:

- السوق المالية غير مؤكدة بشكل أساسي، وجميع الاستثمارات تحمل مستوى من المخاطر.

- قم بتقييم وفهم المخاطر المرتبطة بكل استثمار وكن مستعدًا للأحداث غير المتوقعة.

-

العوامل النفسية:

- قد تؤثر ردود الفعل العاطفية، مثل الخوف والطمع، على قرارات الاستثمار.

- تطوير المرونة العاطفية والانضباط ضروري لاتخاذ قرارات رشيدة خلال تقلبات السوق.

فهم السوق المالية هو أساس الاستثمار الناجح. من خلال فهم المكونات والعوامل والديناميات في السوق المالية، يمكن للمستثمرين اتخاذ قرارات مستنيرة تتماشى مع أهدافهم المالية ومدى تحمل المخاطر الخاص بهم. التعلم المستمر، والبحث، والنهج المنضبط يسهمون في بناء استراتيجية استثمارية قوية يمكنها تحمل التحديات وعدم اليقين في السوق المالية.

تحسين المهارات المالية على مر الزمن

التعلم المستمر هو عنصر أساسي في تعزيز المهارات المالية على مر الوقت، خاصة في الساحة الديناميكية والمتطورة باستمرار للأمور المالية الشخصية والاستثمار. سيقوم هذا الاستكشاف التفصيلي بالتعمق في أهمية التعلم المستمر، والطرق التي يمكن للأفراد من خلالها متابعة التعلم المستمر في مجال الأمور المالية، وفوائد اكتساب وتنمية المهارات المالية على مدار حياتهم.

أهمية التعلم المستمر في مجال الأمور المالية:

-

التكيف مع التغيرات في الأسواق:

- تخضع الأسواق المالية لتغييرات مستمرة تتأثر بالعوامل الاقتصادية والتكنولوجية والجيوسياسية.

- التعلم المستمر يمكن الأفراد من تكييف استراتيجياتهم المالية وعمليات اتخاذ القرارات مع تطور ظروف السوق.

-

إدارة المخاطر:

- تشمل قرارات المال مخاطر بشكل طبيعي، وفهم كيفية إدارة هذه المخاطر أمر حيوي.

- التعلم المستمر في مجال الأمور المالية يزود الأفراد بالمعرفة لتقييم المخاطر وتخفيفها بفعالية، مما يعزز الموقف المالي بشكل أكبر.

-

اتخاذ قرارات متسقة:

- اتخاذ القرارات القائمة على المعرفة هو جوهر إدارة الأمور المالية بنجاح.

- التعلم المستمر يوفر للأفراد رؤى حول منتجات الأمور المالية الجديدة واستراتيجيات الاستثمار واتجاهات السوق، مما يمكنهم من اتخاذ قرارات متسقة مع أهدافهم.

-

مواكبة التقدمات التكنولوجية:

- تلعب التكنولوجيا دورًا كبيرًا في تشكيل المشهد المالي، مع ابتكارات مثل التكنولوجيا المالية ومنصات الاستثمار عبر الإنترنت.

- التعلم المستمر يضمن أن يبقى الأفراد على اطلاع على التقدمات التكنولوجية، مما يتيح لهم الاستفادة من هذه الأدوات لإدارة الأمور المالية بشكل أكثر كفاءة.

-

تمكين مالي:

- فهم قواعد المال يمكن الأفراد من السيطرة على رفاهيتهم المالية.

- التعلم المستمر يعزز النقدية المالية، مما يتيح للأفراد اتخاذ قرارات مستنيرة، والتخطيط للمستقبل، وتحقيق أهدافهم المالية.

طرق متابعة التعلم المستمر في مجال الأمور المالية:

-

التعليم الرسمي:

- انضم إلى برامج تعليم رسمية، مثل الدورات والشهادات أو الدرجات العلمية في المالية أو الاقتصاد أو المجالات ذات الصلة.

- تقدم المؤسسات التعليمية والمنصات عبر الإنترنت مجموعة متنوعة من البرامج تلبي مستويات الخبرة المختلفة.

-

الشهادات المهنية:

- احصل على الشهادات المهنية في مجال المال والاستثمار، مثل مخطط التخطيط المالي المعتمد (CFP)، ومحلل المال الشارتر (CFA)، أو محاسب الحسابات العامة (CPA).

- تعزز هذه الشهادات الخبرة المهنية وتعزز الاعتراف في صناعة المال.

-

الدورات عبر الإنترنت والندوات عبر الويب:

- استفد من وفرة الدورات عبر الإنترنت والندوات عبر الويب التي تغطي مواضيع مالية متنوعة.

- توفر منصات مثل Coursera و Udemy و Khan Academy موارد تعليمية سهلة الوصول وغالبًا ما تكون مجانية.

-

القراءة الواسعة:

- استهلك الكتب والمقالات والنشرات حول المال والاقتصاد والاستثمار.

- توفر القراءة وجهات نظر ورؤى متنوعة من خبراء في هذا المجال، مما يساهم في فهم شامل للمفاهيم المالية.

-

المشاركة في ورش العمل والندوات:

- شارك في ورش العمل والندوات التي تقيمها خبراء ماليون ومحترفون في الصناعة.

- توفر هذه الفعاليات تجارب تعلم تفاعلية وفرص للتواصل مع أقرانك في مجتمع الأمور المالية.

-

التواصل والإرشاد:

- تواصل مع محترفين في صناعة المال من خلال فعاليات التواصل الاجتماعي وبرامج الإرشاد.

- التعلم من الأفراد الذين لديهم خبرة يوفر رؤى عملية وإرشاد للتعامل مع تعقيدات الإدارة المالية.

-

أخبار المال والمجلات:

- حافظ على علم بأحدث أخبار المال والأبحاث من خلال القراءة في المجلات ومصادر الأخبار الموثوقة.

- متابعة تحديثات المال بانتظام تعزز المعرفة باتجاهات السوق والمؤشرات الاقتصادية.

فوائد التعلم المستمر في مجال الأمور المالية:

-

تعزيز مهارات اتخاذ القرارات:

- يعزز التعلم المستمر مهارات التحليل واتخاذ القرارات، مما يمكن الأفراد من تقييم المواقف المالية المعقدة واتخاذ قرارات مستنيرة.

-

زيادة الثقة:

- يوفر الفهم العميق للمفاهيم المالية الثقة في إدارة الأمور المالية الشخصية واتخاذ قرارات الاستثمار.

- الأفراد الواثقين أكثر عرضة لاتخاذ مخاطر محسوبة واستكشاف الفرص.

-

التكيف مع اتجاهات السوق:

- يكون الأفراد الذين يشاركون في التعلم المستمر أفضل تجهيزًا للتكيف مع اتجاهات السوق المتغيرة والاستفادة من الفرص الناشئة.

- التكيف هو صفة قيمة في التنقل في المشهد المالي الديناميكي.

-

تقدم وظيفي:

- يعزز التعلم المستمر الخبرة المهنية ويفتح آفاقًا لتقدم وظيفي.

- يقدر أصحاب العمل الموظفين الذين يبقون على اطلاع على اتجاهات الصناعة ويمتلكون معرفة مالية حديثة.

-

النجاح المالي على المدى الطويل:

- يساهم التأثير التراكمي للتعلم المستمر في النجاح المالي على المدى الطويل.

- الأفراد الذين يمتلكون مهارات مالية متطورة أفضل وضعًا لتحقيق والحفاظ على أهدافهم المالية على مدى حياتهم.

-

تخفيف المخاطر:

- يساعد فهم تفاصيل الأسواق المالية وأدوات الاستثمار في تحديد وتخفيف المخاطر المحتملة.

- يحمي هذا النهج الواعي تجاه المخاطر الأفراد من اتخاذ قرارات متسرعة أو غير مستنيرة في المجال المالي.

التعلم المستمر هو جزء أساسي من النجاح المالي. في المشهد المتغير باستمرار للأمور المالية الشخصية والاستثمار، يكون الأفراد الذين يعطون الأولوية للتعلم المستمر مجهزين بشكل أفضل لاتخاذ قرارات مستنيرة، والتكيف مع تغييرات السوق، وتحقيق أهدافهم المالية على المدى الطويل. سواء كان ذلك من خلال التعليم الرسمي، أو الشهادات المهنية، أو موارد الإنترنت، أو التواصل، فإن التفاني في التعلم المستمر يعد استثمارًا في رفاهية الفرد المالية وتمكينه.

الاستفادة من الخبرات والتوجيه

التفاعل مع خبراء الأمور المالية هو نهج استراتيجي يوفر للأفراد رؤى قيمة وتجارب وإرشادات لتعزيز رفاهيتهم المالية واتخاذ قراراتهم. سيتناول هذا الاستكشاف التفصيلي أهمية اللجوء إلى نصائح الخبراء الماليين، والمسارات المختلفة التي يمكن للأفراد من خلالها التواصل معهم، والفوائد المترتبة على مثل هذه التفاعلات.

أهمية التفاعل مع خبراء الأمور المالية:

-

المعرفة المتخصصة:

- يمتلك خبراء الأمور المالية معرفة وخبرة متخصصة في مجالات مثل الاستثمارات، والتخطيط المالي، واستراتيجيات الضرائب، وإدارة المخاطر.

- الوصول إلى تلك الرؤى يتيح للأفراد اتخاذ قرارات أكثر تميزًا تتناسب مع ظروفهم المالية الفريدة.

-

تنقل المواقف المالية المعقدة:

- تكون المواقف المالية معقدة ومتعددة الجوانب، خاصة مع تقدم الأفراد في حياتهم المهنية وتراكم الثروة.

- تساعد النصائح الاحترافية في التنقل في مشاكل معقدة، مضمنة استراتيجيات مالية مثلى لمختلف مراحل الحياة.

-

التخطيط المالي المخصص:

- يستطيع خبراء الأمور المالية إعداد خطط مالية مخصصة استنادًا إلى الأهداف الشخصية، ومدى التحمل للمخاطر، والجداول الزمنية.

- يعزز التخطيط المخصص فعالية الاستراتيجيات المالية، مما يجعلها تتناسب بشكل وثيق مع احتياجات وتطلعات الفرد الفريدة.

-

تخفيف المخاطر:

- يتقن محترفو الأمور المالية تحديد وتخفيف المخاطر المرتبطة بالاستثمارات وقرارات المال.

- يساعد التفاعل مع الخبراء في اعتماد نهج يدرك للمخاطر، مما يقلل من المخاطر المحتملة في رحلتهم المالية.

-

توفير رؤى السوق:

- يبقى خبراء الأمور المالية على اطلاع دائم بشأن اتجاهات السوق والمؤشرات الاقتصادية والتغييرات التشريعية.

- الوصول إلى رؤى السوق يتيح للأفراد اتخاذ تعديلات استباقية على خططهم المالية، مما يحسن الأداء في ظل ظروف متغيرة.

وسائل التفاعل مع خبراء الأمور المالية:

-

مستشارو الأمور المالية:

- يقدم مستشارو الأمور المالية الشهادات خدمات شاملة للتخطيط المالي.

- يمكن للأفراد التشاور مع المستشارين لتقييم وضعهم المالي الحالي وتحديد الأهداف، والحصول على إرشاد مستمر حول الاستثمارات والتوفير وتخطيط التقاعد.

-

مديرو الثروة:

- يخدم مديرو الثروة الأفراد ذوي الدخل العالي، ويقدمون خدمات مالية شخصية.

- يوفر التفاعل مع مدير الثروة إمكانية الوصول إلى مجموعة من الحلول المالية، بما في ذلك إدارة الاستثمار، وتخطيط الأملاك، وتحسين الضرائب.

-

الخبراء الضريبيين:

- يقدم خبراء الضرائب إرشادات حول تحسين استراتيجيات الضرائب لتقليل المسؤوليات.

- يمكن للأفراد استشارة خبراء الضرائب للحصول على نصائح حول الاستفادة من الاعفاءات والاعتماد على هيكلة شؤونهم المالية بطريقة فعالة ضريبيًا.

-

استشاريو الاستثمار:

- يتخصص استشاريو الاستثمار في تحليل وتوصية الفرص الاستثمارية.

- يساعد التفاعل مع استشاريي الاستثمار الأفراد على بناء محافظ متنوعة تتناسب مع أهدافهم المالية ومدى تحملهم للمخاطر.

-

محامو التخطيط للأمور المالية:

- يساعد خبراء التخطيط للأمور المالية الأفراد في تشكيل تركاتهم لنقل الثروة.

- يضمن التفاعل مع محامي التخطيط للأمور المالية أن لديهم خطة شاملة لتوزيع الأصول وتقليل ضرائب التركة.

-

مستشارو التأمين:

- يوجه مستشارو التأمين الأفراد في اختيار التغطية التأمينية المناسبة.

- يساعد التفاعل مع خبراء التأمين الأفراد على حماية مصالحهم المالية من الأحداث غير المتوقعة والمسؤوليات.

-

مخططو التقاعد:

- يركز مخططو التقاعد على إنشاء استراتيجيات لتحقيق تقاعد آمن.

- يمكن للأفراد البحث عن إرشاد حول التوفير للتقاعد، وتوزيع الاستثمارات، وتخطيط الدخل لضمان الأمان المالي في سنواتهم الأخيرة.

فوائد التفاعل مع خبراء الأمور المالية:

-

اتخاذ قرارات مستنيرة:

- تمكين الإرشاد الاحترافي الأفراد من اتخاذ قرارات مستنيرة، مع مراعاة مختلف العوامل المالية والنتائج المحتملة.

-

تحسين الاستراتيجيات المالية:

- تساعد النصائح المخصصة من خبراء الأمور المالية في تحسين الاستراتيجيات المالية، مضمونة تتناسب مع أهداف الفرد وظروفه.

-

إدارة المخاطر:

- يساعد خبراء الأمور المالية في تحديد وتخفيف المخاطر، محميًا الأفراد من الانخراط في مشكلات مالية محتملة.

-

حفظ الثروة:

- يساهم التفاعل مع الخبراء في الحفاظ على الثروة بفعالية من خلال استراتيجيات استثمار وتخطيط مالي سليم.

-

تخطيط الضرائب الفعّال:

- يساعد خبراء الضرائب الأفراد في التنقل في تعقيدات قوانين الضرائب، مما يؤدي إلى تخطيط ضريبي فعّال وتقليل المسؤوليات.

-

مراقبة مستمرة وتعديلات:

- يوفر خبراء الأمور المالية مراقبة مستمرة للخطط المالية ويوصون بالتعديلات استنادًا إلى التغيرات في الظروف والأوضاع السوقية.

-

الطمأنينة النفسية:

- يوفر الوصول إلى الإرشاد المهني طمأنينة للأفراد، مع العلم أن شؤونهم المالية في أيدٍ كفوءة.

التفاعل مع خبراء الأمور المالية هو خطوة نشطة نحو تحقيق النجاح المالي والأمان. من خلال استغلال معرفة وتجربة المحترفين في مجالات مالية متنوعة، يمكن للأفراد اتخاذ قرارات مستنيرة، وتحسين استراتيجياتهم المالية، والتنقل في تفاصيل المشهد المالي بثقة. سواء كان ذلك من خلال مستشاري الأمور المالية، أو استشاريي الاستثمار، أو المحترفين المتخصصين، تمتد الفوائد الناتجة عن التفاعل مع الخبراء إلى ما هو أبعد من المكاسب الفورية للمساهمة بشكل كبير في تعزيز الرفاهية المالية على المدى الطويل.

في الختام

يظهر بناء الثروة من الصفر كمسار يتطلب الالتزام والتحفيز والرؤية الطويلة الأمد. إن الجهد المتواصل والتعلم المستمر يشكلان أساس النجاح في هذا الرحلة المالية. بدءًا من فهم الأهداف المالية ووضع الخطط الاستراتيجية، وصولًا إلى تطبيق مهارات الادخار والاستثمار الذكي، يتطلب بناء الثروة الالتزام بتعلم وتطوير المهارات على مر الوقت.

يعتبر التنوع في المحافظ واختيار الفرص الاستثمارية بحكمة مفتاحًا لتحقيق نمو مستدام، في حين يلعب التواصل مع خبراء المال واستفادة من توجيهاتهم دورًا حيويًا. بناء العلاقات المالية القوية يوفر إمكانية التعلم من الخبرات والأخطاء، مما يسهم في اتخاذ قرارات أكثر تميزًا وفعالية.

في نهاية المطاف، يتيح بناء الثروة من الصفر للأفراد تحقيق أحلامهم المالية وتأمين مستقبلهم بقوة. يُظهر هذا المسار الرائع أن الالتزام والتعلم المستمر يمكنان الأفراد من تحقيق الاستقلال المالي وبناء حياة مالية تتميز بالاستقرار والازدهار.

المصادر

What's Your Reaction?