تطبيقات وأدوات تساعدك على الادخار وإدارة أموالك

تطبيقات وأدوات إدارة الأموال تشكل مجموعة حيوية من التقنيات التي تدعم الأفراد في الادخار والتحكم الفعّال في أموالهم. تتيح هذه الأدوات للمستخدمين تتبع نفقاتهم وتحليل أنماط الإنفاق، وبناء ميزانيات فعّالة. تطبيقات تحويل الصور إلى نصوص مالية تسهل عملية تسجيل المصروفات، في حين توفر تطبيقات الاستثمار التلقائي فرصًا للأفراد لتحقيق عائد على استثماراتهم. بالإضافة إلى ذلك، تطبيقات تتبع الديون والقروض تساعد في إدارة التزامات السداد بكفاءة. توفير التغذية المالية والنصائح حول الاستثمارات والتوفير تعزز الوعي المالي. في نهاية المطاف، تلعب هذه الأدوات دورًا حيويًا في تعزيز التوازن المالي وتحقيق الأهداف المالية الشخصية.

تعدّ أدوات إدارة الأموال وتطبيقات الادخار جزءًا أساسيًا من الحياة المالية الحديثة، حيث تقدم مجموعة واسعة من الخدمات التي تساعد في تحقيق التوازن المالي والادخار الفعّال.

إليك وصفًا حول بعض هذه الأدوات والتطبيقات:

1. تطبيقات إدارة الميزانية:

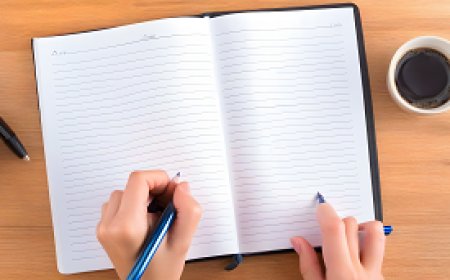

توفر هذه التطبيقات وسيلة فعّالة لتتبع الإنفاق الشخصي ووضع ميزانية. مع إمكانية تصنيف المصروفات وتوفير إحصائيات تحليلية، يمكن للمستخدمين فهم أنماط إنفاقهم وتحديد المجالات التي يمكن تحسينها.

2. تطبيقات تحويل الصور إلى نصوص مالية:

تسمح هذه الأدوات بتحويل الفواتير والإيصالات المالية من صور إلى نصوص يمكن قراءتها وتحليلها. هذا يساعد في تسجيل النفقات بدقة وتجنب الأخطاء البشرية في إدخال البيانات.

3. تطبيقات الاستثمار التلقائي:

تقدم هذه التطبيقات خدمات الاستثمار التلقائي، حيث يمكن للمستخدمين تحديد مبلغ ثابت أو نسبة مئوية من دخلهم للاستثمار في صناديق أو محافظ استثمارية. هذا يساعد في بناء توفير طويل الأمد وتحقيق عائد على الاستثمار.

4. تطبيقات تتبع الديون والقروض:

تتيح هذه الأدوات للمستخدمين مراقبة التقسيط والديون المستحقة، مع توفير إشعارات حول المدفوعات القادمة وفحص الفوائد. يمكن أن تقدم أيضًا خطط لسداد الديون بفعالية.

5. تطبيقات توفير التغذية المالية:

تقدم بعض التطبيقات تحليلًا لتوفير المال بناءً على الأنماط الشخصية وتوفير نصائح حول كيفية تحسين إدارة الأموال. يمكن أن تشمل هذه النصائح تحديد الفوائد المصرفية المرتفعة وتحديد النفقات الزائدة.

6. تطبيقات التقسيم التلقائي:

تقدم بعض التطبيقات خاصية تقسيم التكاليف بين أفراد مجموعة معينة، سواء كانت عائلة أو زملاء. يُسهِم ذلك في تبسيط عمليات الدفع المشترك وتجنب التباسات المالية.

تتيح هذه الأدوات والتطبيقات للأفراد الحفاظ على سيطرتهم على أموالهم وتعزيز عادات الادخار، مما يسهم في تحقيق استقرار مالي وتحقيق الأهداف المالية على المدى الطويل.

تحقيق الاستقرار المالي مع مراعاة الكلمة المفتاحية أدوات إدارة الاموال

ادمج التكنولوجيا في ادارة أموالك: أبرز 11 تطبيقًا لتحقيق الاستدامة المالية

What's Your Reaction?