كيفية اختيار الاستثمارات المناسبة لمرحلتك العمرية

اختيار الاستثمارات المناسبة يعتبر قراراً هاماً يعتمد بشكل كبير على مرحلتك العمرية وأهدافك المالية. في مرحلة الشباب، يمكن أن تكون الاستثمارات العالية المخاطر مثل الأسهم ذات العائد العالي جزءًا من استراتيجيتك لتحقيق النمو السريع للثروة. مع التقدم في العمر وتقدمك في مراحل الحياة، يفضل تحويل جزء من المحفظة إلى استثمارات أقل مخاطر، مثل السندات، لتحقيق استقرار أكبر. في مرحلة ما بعد التقاعد، قد تكون الاستثمارات ذات الدخل الثابت والأمان المالي هي الأكثر ملاءمة. يتطلب الأمر فهمًا جيدًا لأهدافك المالية الشخصية وتقييم دقيق لمستوى التحمل للمخاطر الذي يمكنك تحمله في كل مرحلة لتحديد الاستثمارات التي تتناسب مع احتياجاتك وتطلعاتك المستقبلية.

اختيار الاستثمارات المناسبة يمثل عملية أساسية في بناء مستقبل مالي مستدام وفعال. يعتبر التوجيه الصحيح للاستثمارات بمراعاة مرحلة العمر أمراً حيوياً لتحقيق أهدافك المالية. في هذه المقدمة، سنستكشف كيف يمكن للتفكير الاستراتيجي وفهم عميق لمرحلتك العمرية أن يوجهك نحو اختيار استثمارات تتناسب مع احتياجاتك وتطلعاتك. سنلقي نظرة على العوامل المؤثرة في هذا الاختيار، مثل مستوى التحمل للمخاطر، وأهمية التنويع في المحفظة، وضبط الاستراتيجية الاستثمارية بحسب التطورات في مراحل الحياة. تعتبر هذه العناصر أساسية لضمان تحقيق أفضل عائد استثماري ممكن وتحقيق التوازن بين النمو والاستقرار المالي على مدى العمر.

تحديد أهداف الاستثمار الشخصية

تحديد أهداف الاستثمار الشخصية هو خطوة حاسمة في وضع خطة مالية متينة. توفير أهداف استثمار واضحة ومحددة توفر خريطة طريق لاتخاذ قرارات مالية مستنيرة وإدارة المخاطر وتحقيق النجاح المالي على المدى الطويل. فيما يلي استكشاف مفصل لعملية تحديد أهداف الاستثمار الشخصية:

1. تحديد الأهداف المالية:

- الأهداف على المدى القصير: حدد أهدافًا محددة وقابلة للتحقيق في السنوات القليلة القادمة، مثل إنشاء صندوق الطوارئ، أو الاستثمار لقضاء عطلة، أو إجراء عملية شراء هامة.

- الأهداف على المدى المتوسط: نظرًا للأهداف ذات الفترة الزمنية من 5 إلى 10 سنوات، مثل شراء منزل، أو تمويل التعليم، أو بدء عمل تجاري.

- الأهداف على المدى الطويل: تصور مستقبلك المالي من خلال تحديد أهداف طويلة الأمد مثل التخطيط للتقاعد، أو خلق الثروة الجيلية، أو تحقيق الاستقلال المالي.

2. تحديد قيمة أهدافك:

- تخصيص مبالغ محددة: ربط قيم نقدية دقيقة بأهدافك. سواء كان الأمر يتعلق بتوفير دفعة أولى لشراء منزل أو تمويل تعليم أطفالك، يساعد تحديد قيم أهدافك في إنشاء خطة استثمار واقعية.

- النظر في التضخم: احسب تأثير التضخم على التكاليف المستقبلية لضمان أن الادخار الخاص بك سيحتفظ بقوته الشرائية على مر الزمن.

3. تقييم مستوى تحمل المخاطر:

- القدرة على تحمل المخاطر: قيم قدرتك على التعامل مع التقلبات في السوق والخسائر المحتملة. اعتبر عوامل مثل استقرار الدخل، وصندوق الطوارئ، والفترة الزمنية المخصصة لأهدافك.

- الميل إلى المخاطر: حدد مدى رغبتك في تحمل المخاطر. قد يفضل بعض المستثمرين الاتجاه نحو الاستثمارات المحافظة لحماية رأس المال، بينما يمكن أن يكون البعض الآخر أكثر استعدادًا لتحمل المخاطر لتحقيق عوائد أعلى بمزيد من الخطورة.

4. الفترة الزمنية:

- الاستثمارات على المدى القصير: قم بضبط خيارات الاستثمار بما يتناسب مع الإطار الزمني لأهدافك. قد تكون الأهداف قصيرة الأمد أكثر توجيهًا نحو الاستثمارات المحافظة لحماية رأس المال.

- الاستثمارات على المدى الطويل: اعتمد نهجًا أكثر توجيهًا نحو النمو لأهداف طويلة الأمد، مما يتيح للعائدات الإيجابية المحتملة تراكمها على مر الوقت.

5. استراتيجية التنويع:

- توزيع الأصول: نوّع محفظتك الاستثمارية عبر فئات أصول مختلفة مثل الأسهم، والسندات، والعقارات، لتوزيع المخاطر وتحقيق أقصى عائد.

- إعادة التوازن بشكل دوري: قم بمراجعة وضبط محفظتك بشكل منتظم للحفاظ على توازن التوزيع بين الأصول والتكيف مع التغيرات في ظروف السوق.

6. صندوق الطوارئ:

- أولوية السيولة: تأكد من وجود صندوق طوارئ قبل البدء في الاستثمار على المدى الطويل. يساعد وجود نقد يمكن الوصول إليه بسرعة في التغلب على المصاريف الغير متوقعة دون الحاجة لبيع الاستثمارات في أوقات غير مواتية.

7. التخطيط الضريبي:

- فهم التأثير الضريبي: كن على دراية بالتأثيرات الضريبية لقرارات الاستثمار الخاصة بك. استفد من الحسابات المحددة ضريبيًا مثل الحسابات الفردية للتقاعد أو حسابات 401(k) للتخطيط للتقاعد.

8. المراجعة والتكييف الدوري:

- مراجعة دورية: قم بمراجعة محفظتك الاستثمارية بانتظام لتتبع التقدم نحو أهدافك. قيم أداء الاستثمارات الفردية وقم بإعادة التوازن حسب الحاجة.

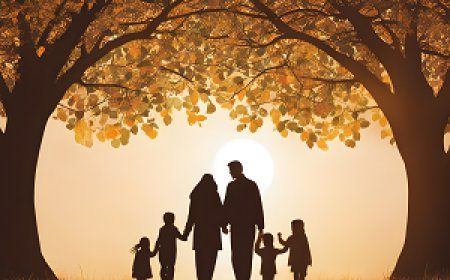

- تغييرات في الحياة: قم بضبط خطة الاستثمار بناءً على التغييرات الكبيرة في الحياة، مثل الزواج، أو ولادة طفل، أو تغيير في المسار المهني أو الدخل.

9. التعلم المستمر:

- التعلم المستمر: ابق على اطلاع دائم بشأن الأسواق المالية، وخيارات الاستثمار، واتجاهات الاقتصاد. يمكن للتعلم المستمر أن يمكنك من اتخاذ قرارات مستنيرة والتكيف مع التغيرات في الظروف.

10. إرشادات مهنية:

- استشارة المحترفين الماليين: ابحث عن نصائح من المحترفين الماليين لضبط استراتيجيتك الاستثمارية وفقًا لأهدافك. يمكن للمحترفين أن يقدموا رؤى، ويساعدوا في تقييم المخاطر، ويوجهواك في اتخاذ قرارات مستنيرة.

11. الانضباط السلوكي:

- تجنب القرارات العاطفية: يمكن أن تؤدي ردود الفعل العاطفية تجاه التقلبات في السوق إلى اتخاذ قرارات نابضة بالدوافع. حافظ على الانضباط وتمسك بخطة الاستثمار الطويلة الأمد، تجاهل التقلبات القصيرة في السوق.

12. المساهمات الدورية:

- الاستثمار المنهجي: أنشئ خطة استثمار منهجية، وقدم مساهمات بانتظام في محفظتك. يقلل هذا النهج، المعروف باسم التكلفة الدورية، من تأثير التقلبات في السوق.

13. مراجعة وتعديل مع تطوّر الأهداف:

- نهج دينامي: اعترف بأن الأهداف والظروف قد تتغيران مع مرور الوقت. قم بإعادة تقييم وضبط وضعك المالي بشكل دوري وضبط استراتيجيتك الاستثمارية وفقًا لذلك.

14. الاحتفال بالإنجازات:

- الاعتراف بالإنجازات: احتفل بتحقيق الأهداف المالية الفردية. يمكن أن يوفر الاعتراف بالإنجازات على مر الطريق دافعًا وتعزيزًا للعادات المالية الإيجابية.

15. الاعتبارات الأخلاقية:

- مواءمة الاستثمارات مع القيم: انظر إلى خيارات الاستثمار الأخلاقية والمستدامة إذا كان مواءمة استثماراتك مع قيمك أمرًا مهمًا بالنسبة لك.

يُعد تحديد أهداف الاستثمار الشخصية عملية ديناميكية ومستمرة تتطلب النظر الدقيق في تطلعاتك المالية وقدرتك على تحمل المخاطر والفترة الزمنية. ستساعدك مراجعة استراتيجيتك الاستثمارية بانتظام على البقاء على المسار، والتكيف مع التغيرات في الظروف، والعمل نحو تحقيق النجاح المالي على المدى الطويل.

تقييم مستوى التحمل للمخاطر المالية

تقييم تحمل المخاطر المالية هو خطوة حاسمة في وضع استراتيجية استثمار متوازنة. يشير تحمل المخاطر المالية إلى قدرة الفرد أو المستثمر على تحمل التقلبات المحتملة في الأسواق المالية دون تحمل إجهاد غير مبرر أو اتخاذ قرارات متهورة. يعد تقييم تحمل المخاطر ضروريًا لإنشاء محفظة استثمارية تتماشى مع أهدافك المالية والفترة الزمنية والراحة العاطفية. فيما يلي استكشاف مفصل حول كيفية تقييم تحمل المخاطر المالية:

فهم تحمل المخاطر المالية:

-

التعريف:

- يمثل تحمل المخاطر المالية درجة التباين في عوائد الاستثمار التي يستعد المستثمر لتحملها. يتضمن ذلك تقييم مدى راحتك مع الإمكانيات القائمة لتحقيق أرباح وخسائر في محفظتك الاستثمارية.

-

العوامل المؤثرة في تحمل المخاطر:

- الأهداف المالية: طبيعة وضرورة أهدافك المالية تلعب دورًا كبيرًا. قد تتطلب الأهداف قصيرة الأمد نهجًا أكثر حذرًا، في حين يمكن للأهداف طويلة الأمد أن تسمح باستراتيجية أكثر عدوانية.

- الفترة الزمنية: طول الوقت الذي تمتلكه لتحقيق أهدافك المالية أمر حيوي. الفترات الزمنية الطويلة قد توفر مرونة للتعافي من تقلبات السوق القصيرة الأمد.

- استقرار الدخل: الدخل الثابت والمتوقع يمكن أن يسهم في زيادة تحمل المخاطر، بينما قد يتطلب الدخل غير الثابت أو غير المضمون نهجًا أكثر حذرًا.

- المعرفة والخبرة: المستثمرون ذوو الفهم العميق للأسواق المالية وصكوك الاستثمار قد يكونون لديهم تحمل مخاطر أعلى مقارنة بالأفراد ذوي المعرفة المحدودة.

- المرونة العاطفية: بعض الأفراد يكونون أكثر مرونة تجاه تقلبات السوق وقادرون على تحمل التقلبات بدون إجهاد عاطفي، بينما قد يشعر آخرون بالقلق أو الإجهاد.

خطوات تقييم تحمل المخاطر المالية:

-

استخدام استبيانات تحمل المخاطر:

- تستخدم العديد من المؤسسات المالية والمستشارين استبيانات تحمل المخاطر. تسأل هذه الاستبيانات المستثمرين عن آرائهم تجاه المخاطر، وأهدافهم المالية، والفترة الزمنية، وتجاربهم السابقة في مجال الاستثمار. تساعد النتائج في تصنيف المستثمرين ضمن ملامح تحمل المخاطر.

-

التقييم الذاتي:

- قم بالتفكير في ردود فعلك الشخصية تجاه تحركات الأسواق المالية. اعتبر كيف قد تشعر في سيناريوهات مختلفة، مثل انخفاض السوق أو زيادة فجائية في التقلب. كن صادقًا حول ردود فعلك العاطفية.

-

تحليل السيناريو:

- تخيل سيناريوهات مالية متنوعة وقيم مدى راحتك مع الأرباح والخسائر المحتملة. قد يتضمن ذلك كل من أفضل الحالات وأسوأ الحالات. فهم كيف قد تتصرف في حالات مختلفة أمر أساسي.

-

التشاور مع المحترفين الماليين:

- البحث عن نصائح من المحترفين الماليين، مثل المستشارين أو الخبراء الماليين، يمكن أن يوفر رؤى قيمة. يمكنهم مساعدتك في تفسير تحملك للمخاطر وتوجيهك في مواءمته مع استراتيجيتك الاستثمارية.

-

قدرة التحمل مقابل رغبة التحمل:

- قم بتمييز بين قدرتك على تحمل المخاطر ورغبتك في تحملها. قدرتك على تحمل المخاطر تعتمد على قدرتك المالية على تحمل الخسائر، مع مراعاة عوامل مثل الدخل والنفقات والأصول. أما رغبتك في تحمل المخاطر، فيعتمد غالبًا على تفضيلاتك الشخصية وعواطفك.

-

النظر في توزيع الأصول:

- ينطوي توزيع الأصول على نشر الاستثمارات عبر فئات الأصول المختلفة مثل الأسهم والسندات والنقد. يجب أن يكون خليط هذه الأصول متناسبًا مع تحمل المخاطر الخاص بك. المستثمر الأكثر عدوانية قد يفضل تخصيص نسبة أعلى للأسهم، في حين قد يفضل المستثمر الحذر المزيد من السندات.

-

استعراض السلوك المالي السابق:

- قيم كيف تفاعلت في الماضي مع أحداث السوق المالية. يمكن أن يوفر سلوكك خلال التقلبات السابقة في السوق إشارات حول تحملك للمخاطر. افحص ما إذا كنت مرتاحًا بالاحتفاظ بالاستثمارات خلال الانخفاضات أو إذا كنت تشعر بالحاجة إلى البيع.

تأثير تقييم تحمل المخاطر المالية:

-

بناء محفظة مناسبة:

- فهم واضح لتحمل المخاطر الخاص بك يساعد في بناء محفظة تحقق توازنًا بين المخاطر والعوائد وفقًا لمستوى راحتك.

-

تجنب اتخاذ قرارات عاطفية:

- يمكن لفهم تحمل المخاطر أن يمنع اتخاذ قرارات عاطفية أثناء فترات التقلب في السوق. يقلل هذا من احتمال اتخاذ قرارات متهورة قد تؤثر سلبًا على أهدافك المالية.

-

مواءمة مع الأهداف المالية:

- يجب أن يكون تحمل المخاطر الخاص بك متناسبًا مع أهدافك المالية. إذا كانت أهدافك أكثر حذرًا، فيجب أن يعكس تحملك للمخاطر واستراتيجيتك الاستثمارية ذلك، وبالعكس، يمكن أن تتطلب الأهداف العدوانية تحمل مخاطر أكبر.

-

إعادة التقييم الدوري:

- تحمل المخاطر المالية ليس ثابتًا وقد يتغير مع مرور الوقت نتيجة لعوامل مختلفة، بما في ذلك الأحداث الحياتية والتغييرات في الظروف المالية. قم بإعادة التقييم بانتظام لضمان أنه ما زال يتماشى مع استراتيجيتك الاستثمارية.

-

التواصل مع المستشارين الماليين:

- تواصل بوضوح تحمل المخاطر الخاص بك إلى المستشارين الماليين. يمكن لذلك أن يمكّنهم من تقديم توصيات مناسبة وتعديلات لمحفظتك الاستثمارية.

يعد تقييم تحمل المخاطر المالية عملية شخصية ومستمرة تتطلب التفكير الذاتي وأدوات التقييم وفي بعض الحالات، الإرشاد المهني. فهم مستنير لتحمل المخاطر الخاص بك يضمن أن استراتيجيتك الاستثمارية متناسبة مع أهدافك المالية، مما يعزز مستقبلك المالي بشكل أقوى وأكثر نجاحًا.

تحليل احتياجات السيولة والتدفق النقدي

تحليل احتياجات السيولة وتدفق النقد هو جانب أساسي في إدارة الأمور المالية للأفراد والشركات. تعبر السيولة عن القدرة على تحويل الأصول إلى نقد بسرعة دون التأثير بشكل كبير على قيمتها. فهم وإدارة احتياجات السيولة أمر حاسم للحفاظ على الاستقرار المالي، وتلبية التزامات القصيرة الأجل، والاستفادة من الفرص. فيما يلي استكشاف مفصل حول عملية تحليل احتياجات السيولة وتدفق النقد:

1. تعريف السيولة وتدفق النقد:

- السيولة: تمثل السيولة سهولة تحويل الأصول إلى نقد. يضمن ذلك للأفراد والشركات قدرتهم على تلبية التزاماتهم المالية القصيرة الأجل دون خسارة كبيرة في قيمة الأصول.

- تدفق النقد: يعبر تدفق النقد عن حركة الأموال الواردة والصادرة من حسابات الأعمال أو الأفراد. يحدث تدفق النقد الإيجابي عندما يكون هناك المزيد من الأموال القادمة من ما يذهب، في حين يشير تدفق النقد السلبي إلى العكس.

2. أهمية تحليل احتياجات السيولة:

- تلبية التزامات قصيرة الأجل: يساعد تحليل احتياجات السيولة في التأكد من وجود ما يكفي من النقد أو الأصول السائلة لتغطية الالتزامات المالية القصيرة الأجل مثل الفواتير ورواتب الموظفين ونفقات أخرى فورية.

- الاستقرار المالي: تسهم السيولة الكافية في الاستقرار المالي، حيث توفر وسيلة لتحمل نفقات غير متوقعة أو التكيف مع تدهور اقتصادي. وتمنع الحاجة لبيع الأصول بخسارة لتلبية احتياجات النقد العاجل.

- الاستفادة من الفرص: فهم واضح لاحتياجات السيولة يتيح للأفراد والشركات الاستفادة من الفرص الاستثمارية أو العملية التي قد تتطلب وصولًا سريعًا إلى الأموال.

3. مكونات تحليل السيولة:

- نسبة السيولة الحالية: تقارن هذه النسبة بين الأصول الحالية (النقد، الحسابات القابلة للتحصيل، إلخ) والالتزامات الحالية (الديون القصيرة الأجل، الدفعات المستحقة، إلخ). تشير نسبة أعلى من 1 إلى سيولة جيدة.

- نسبة السيولة السريعة: تُعرف أيضًا بنسبة الاختبار الحمضي، وتقيس القدرة على تلبية التزامات قصيرة الأجل دون الاعتماد على بيع المخزون. تشير نسبة عالية إلى سيولة أفضل.

- تدفق النقد التشغيلي: يوفر تحليل النقد الذي يتم توليده أو استخدامه في الأنشطة التشغيلية الأساسية للشركة رؤى حول قدرتها على توليد نقد داخليًا.

4. خطوات تحليل احتياجات السيولة:

- تحديد التزامات قصيرة الأجل: قائمة وكمّل جميع التزاماتك المالية قصيرة الأجل، بما في ذلك الفواتير القادمة، ورواتب الموظفين، وأقساط القروض، ونفقات أخرى فورية.

- تقييم الأصول الحالية: قيم سيولة الأصول الحالية، مثل النقد والأوراق المالية المتداولة والحسابات القابلة للتحصيل. اعتبر مدى سرعة تحويل هذه الأصول إلى نقد.

- حساب النسب: استخدم نسب السيولة مثل نسبة السيولة الحالية ونسبة السيولة السريعة لتقييم الصحة المالية والقدرة على تلبية التزامات قصيرة الأجل.

- توقعات تدفق النقد: قم بإعداد توقعات لتدفقات النقد لتقدير الإيرادات والنفقات المستقبلية. يساعد ذلك في التنبؤ بفترات الفائض أو النقص في النقد.

5. إدارة تدفق النقد:

- إعداد الميزانية: أنشئ ميزانية مفصلة توضح المصادر المتوقعة للدخل والنفقات المخطط لها. قارن بانتظام بين تدفقات النقد الفعلية والميزانية لتحديد الفوارق.

- إدارة رأس المال العامل: إدارة رأس المال العامل بكفاءة من خلال تحسين مستويات المخزون، والتفاوض على شروط دفع مريحة مع الموردين، وضمان جمع الديون من العملاء في الوقت المناسب.

- صندوق الطوارئ: حافظ على صندوق الطوارئ لتغطية النفقات غير المتوقعة أو انقطاعات تدفق النقد. يوفر ذلك وسادة مالية خلال الفترات الصعبة.

6. التكنولوجيا والأدوات:

- برمجيات تدفق النقد: استفد من برمجيات أو أدوات إدارة الأمور المالية لتتبع وتحليل تدفقات النقد. يمكن أن تقدم هذه الأدوات رؤى فورية وتسهل عملية إدارة السيولة.

- تنبيهات آلية: قم بإعداد تنبيهات آلية لمؤشرات مالية حيوية، مثل انخفاض الرصيد النقدي أو اقتراب المواعيد النهائية للدفع. يسمح ذلك بإدارة فعالة لاحتياجات السيولة.

7. التحديات والمخاطر:

- تجاهل الاستعدادات: إغفال الأحداث غير المتوقعة أو الظروف الاستثنائية قد يؤدي إلى نقص في السيولة خلال الطوارئ.

- إدارة الديون الضعيفة: الاعتماد المفرط على الديون دون وجود خطة واضحة للسداد قد يضعف تدفق النقد ويعيق السيولة.

- تقلبات السوق: العوامل الخارجية مثل الانخفاضات الاقتصادية أو تقلبات السوق يمكن أن تؤثر على سيولة بعض الأصول.

8. الاستعراض والتعديل الدوري:

- طبيعة السيولة الديناميكية: احتياجات السيولة دينامية وقد تتغير استنادًا إلى دورات الأعمال والظروف الاقتصادية والظروف الشخصية. قم بمراجعة وتعديل استراتيجيات السيولة بانتظام وفقًا لذلك.

تحليل احتياجات السيولة وتدفق النقد هو عملية مستمرة وأساسية للرفاه المالي. يشمل ذلك التقييم الشامل لالتزامات القصيرة الأجل، وتقييم الأصول الحالية، وإدارة فعالة لتدفق النقد. من خلال الحفاظ على السيولة الأمثل، يمكن للأفراد والشركات التغلب على التحديات المالية، والاستفادة من الفرص، وضمان استقرار مالي طويل المدى.

فإن فهم وإدارة احتياجات السيولة وتدفق النقد بشكل فعّال هما جزءان أساسيان من التخطيط المالي السليم واتخاذ القرارات الاستراتيجية.

النظرة الطويلة الأمد وتوقعات الاستثمار

اعتماد وجهة نظر طويلة الأجل ووضع توقعات استثمارية واقعية أمر حاسم لتحقيق النجاح المالي وبناء الثروة. يتضمن الاستثمار على المدى الطويل نهجاً استراتيجياً يركز على الأفق الممتد، بدلاً من التقلبات القصيرة في السوق. فيما يلي استكشاف مفصل لأهمية وجهة نظر طويلة الأجل ووضع توقعات استثمارية واقعية:

1. تعريف الوجهة نحو طويلة الأجل:

- تشير وجهة نظر طويلة الأجل في الاستثمار إلى الحفاظ على رؤية استراتيجية على مدى طويل، عادةً سنوات أو حتى عقود. يتضمن ذلك التزاماً بتجاوز التقلبات القصيرة في السوق والتركيز على إمكانيات النمو والتكامل على مر الزمن.

2. أهمية وجهة نظر طويلة الأجل:

- النمو التكاملي: قوة التكامل تظهر بشكل أكبر على المدى الطويل. يتيح للمستثمرين الفرصة لتحقيق النمو ليس فقط على رأس المال الأصلي ولكن أيضاً على الأرباح المتراكمة من الفترات السابقة.

- تخفيف المخاطر: يسمح الاستثمار على المدى الطويل بنهج أكثر مرونة تجاه تقلبات السوق. يوفر المرونة للتحمل خلال فترات الانخفاضات السوقية القصيرة بتوقع استعادة الوضع على مر الوقت.

- الوقت للاستفادة من التعويض عن الخسائر: على المدى الطويل، يتاح المزيد من الوقت للاستفادة من استعادة تقلبات السوق أو الركود الاقتصادي. غالبًا ما يتم تسوية التقلبات القصيرة على مدى فترة زمنية ممتدة.

3. وضع توقعات استثمارية واقعية:

- فهم تقلبات السوق: يجب على المستثمرين أن يدركوا أن الأسواق يمكن أن تكون متقلبة قصيرة الأجل. يشمل وضع توقعات واقعية قبول أن هناك فترات من الارتفاع والانخفاض في الأسواق.

- الأداء التاريخي: يمكن أن يوفر تحليل الأداء التاريخي للسوق سياقًا لوضع التوقعات. ومع ذلك، من المهم أن يتم فهم أن الأداء التاريخي لا يشير بالضرورة إلى النتائج المستقبلية.

- تأثير التنويع: يمكن أن يساعد تنويع المحفظة في إدارة المخاطر، ولكن من المهم أن ندرك أن التنويع لا يضمن الربح أو الحماية من الخسائر في الأسواق الهابطة.

4. العوامل التي تؤثر على توقعات الاستثمار:

- قدرة تحمل المخاطر: تلعب قدرة الفرد على تحمل المخاطر دورًا كبيرًا في تشكيل توقعات الاستثمار. قد يشعر المستثمرون ذوو قدرة تحمل المخاطر العالية بالراحة مع الاستثمارات ذات التقلبات الكبيرة.

- أهداف الاستثمار: تأثير الأهداف المالية الخاصة بالمستثمر، مثل التخطيط للتقاعد أو تمويل التعليم، سيؤثر على معدل العائد المتوقع والأفق الزمني.

- ظروف السوق: يمكن أن تؤثر الظروف الاقتصادية والسوقية الحالية على توقعات الاستثمار. يمكن أن تؤثر المؤشرات الاقتصادية وأسعار الفائدة والأحداث الجيوسياسية على أداء فئات الأصول المختلفة.

5. استراتيجيات لوجهة نظر طويلة الأجل:

- استراتيجية الشراء والاحتفاظ: تتضمن هذه الاستراتيجية شراء استثمارات عالية الجودة والاحتفاظ بها لفترة طويلة، بغض النظر عن التقلبات القصيرة في السوق.

- المساهمات الدورية: المساهمة المنتظمة في حسابات الاستثمار، مثل حسابات التقاعد، من خلال استثمارات منتظمة يمكن أن تستفيد من تقنية التكلفة الدورية وتعود بالفائدة من تقلبات السوق.

- إعادة التوازن: إعادة توازن المحفظة بشكل دوري يساعد في مواءمة توزيع الأصول مع قدرة المستثمر على تحمل المخاطر والأهداف طويلة الأجل.

6. الجوانب السلوكية للاستثمار طويل الأمد:

- الصبر والانضباط: يتطلب الاستثمار على المدى الطويل صبرًا وانضباطًا. تجنب اتخاذ قرارات عاطفية خلال تقلبات السوق أمر أساسي للبقاء على المسار.

- المرونة العاطفية: المرونة العاطفية مهمة في التعامل مع التأثير النفسي لتقلبات السوق. فهم أن الأسواق تمر بدورات يساعد في الحفاظ على نهج ثابت.

7. التواصل والتعليم:

- توضيح التوقعات: يضمن التواصل الواضح لتوقعات الاستثمار، خاصة بالنسبة للأفراد الذين يعملون مع مستشارين ماليين، تحقيق التناغم بين الأهداف والاستراتيجيات.

- التمويل الشخصي: زيادة مستوى التمويل الشخصي من خلال التعلم المستمر يمكّن المستثمرين من اتخاذ قرارات مستنيرة وفهم أفضل لديناميات الاستثمار الطويل المدى.

8. المراقبة والتعديل:

- استعراض دوري: يساعد استعراض دوري لمحافظ الاستثمار والأهداف على ضمان تماشيها مع التغيرات في الأوضاع المالية والأهداف طويلة الأجل.

- ضبط الاستراتيجيات: يتيح ضبط استراتيجيات الاستثمار استجابة فعّالة للتغيرات في الظروف الشخصية أو السوق أو العوامل الاقتصادية.

يتطلب السعي نحو النجاح المالي التزامًا بوجهة نظر طويلة الأجل، وتوقعات واقعية، ونهج استثماري استراتيجي. من خلال فهم مبادئ الاستثمار على المدى الطويل، يمكن للأفراد بناء مستقبل مالي قوي بإمكانه النمو المستدام.

التنويع الفعّال في المحفظة الاستثمارية

التنويع الفعّال في المحفظة هو استراتيجية أساسية تستخدمها المستثمرون لإدارة المخاطر وتحسين العوائد. يدور المفهوم حول توزيع الاستثمارات عبر مجموعة من الأصول المختلفة، مثل فئات الأصول، والصناعات، والمناطق الجغرافية، بهدف تقليل تأثير الأصول ذات الأداء الضعيف على المحفظة بشكل عام. فيما يلي استكشاف مفصل للجوانب الرئيسية للتنويع الفعّال في المحفظة:

1. تعريف التنويع في المحفظة:

- يشمل التنويع في المحفظة تخصيص الاستثمارات بشكل استراتيجي عبر أنواع مختلفة من الأصول أو فئات الاستثمار. الهدف هو خلق محفظة متوازنة بشكل جيد تقلل من المخاطر عن طريق تجنب الاعتماد المفرط على أي استثمار منفرد.

2. أهمية التنويع:

- تخفيف المخاطر: يساعد التنويع في التقليل من المخاطر من خلال توزيع الاستثمارات عبر أصول مختلفة. إذا كان أداء استثمار واحد سيء، يتم تقليل تأثيره على المحفظة بشكل كبير.

- تحسين العوائد: تهدف المحفظة المتنوعة جيدًا إلى تحسين العوائد من خلال تضمين مزيج من الأصول التي لديها إمكانات النمو. يسمح ذلك للمستثمرين بالاستفادة من ظروف السوق المختلفة.

- تقليل التقلب: يمكن أن يساعد التنويع في تقليل تقلب المحفظة، مما يجعلها أكثر استقرارًا وأقل عرضة لتقلبات السوق الحادة.

- استقرار طويل الأجل: على المدى الطويل، تكون المحفظة المتنوعة أكثر قدرة على تحمل مختلف دورات السوق والظروف الاقتصادية.

3. مبادئ التنويع الفعّال:

- فئات الأصول: قم بالتنويع عبر فئات الأصول الرئيسية مثل الأسهم، والسندات، والأصول النقدية. لكل فئة من هذه الفئات خصائص خاصة بها من حيث المخاطر والعوائد، وقد تستجيب بشكل مختلف لظروف السوق.

- التنويع الجغرافي: قم بتوزيع الاستثمارات عبر مناطق جغرافية مختلفة وبلدان لتقليل التعرض للمخاطر المرتبطة بالاقتصاد أو المنطقة الجغرافية الخاصة.

- قطاعات الصناعة: قم بتخصيص الاستثمارات عبر مختلف قطاعات الصناعة لتجنب مخاطر التركيز. قد تكون للصناعات مسارات نمو مختلفة وقد تستجيب بشكل مختلف للعوامل الاقتصادية.

- حجم السوق: ضمن الاستثمارات في شركات ذات رؤوس أموال متنوعة، مثل الشركات كبيرة الحجم والمتوسطة والصغيرة.

- أنماط الاستثمار: قم بالتنويع في أنماط الاستثمار المختلفة، مثل القيمة والنمو، أو مزيج منهما، للتكيف مع بيئات السوق المتنوعة.

- الآفاق الزمنية: اعتبر آفاق استثمارية مختلفة، بما في ذلك الأدوات ذات الأجل القصير والطويل، لتحقيق أهداف مالية محددة.

4. التحديات والاعتبارات:

- التنويع المفرط: بينما يعتبر التنويع أمراً ضروريًا، يمكن أن يؤدي التنويع المفرط إلى تخفيف تأثير الاستثمارات الناجحة. من المهم الوصول إلى التوازن الصحيح.

- تحليل الترابط: فهم الترابط بين الأصول المختلفة أمر حيوي. يشير الترابط الضعيف أو السلبي إلى استفادة أفضل من التنويع.

- إعادة التوازن الدوري: إعادة النظر وإعادة توازن المحفظة بانتظام يضمن تناغم توزيع الأصول مع قدرة المستثمر على تحمل المخاطر وأهدافه المالية.

5. استراتيجيات التنفيذ:

- صناديق الاستثمار المشترك وصناديق ETF: استخدم صناديق الاستثمار المشترك وصناديق الاستثمار المتداولة (ETFs) التي توفر تنوعًا فوريًا عبر الاستثمار في مجموعة من الأصول.

- نماذج توزيع الأصول: اعتمد نماذج توزيع الأصول استنادًا إلى قدرة تحمل المخاطر، وأهدافك المالية، والفترة الزمنية. توجيه هذه النماذج يسهم في توجيه التوزيع الاستثماري عبر فئات الأصول المختلفة.

- دورة تداول القطاعات: ضبط تخصيص الاستثمار في مختلف القطاعات استنادًا إلى دورات الاقتصاد وظروف السوق للاستفادة من الفرص الناشئة.

6. إدارة المخاطر والتنويع:

- المخاطر النظامية وغير النظامية: يساعد التنويع في التخفيف من المخاطر النظامية (المخاطر المرتبطة بالسوق بشكل عام) والمخاطر غير النظامية (المخاطر الخاصة بأصول معينة).

- الأصول الملاذ الآمن: قم بتضمين الأصول الملاذ الآمن مثل الذهب أو السندات الحكومية التي تظهر أداءً جيدًا عادةً خلال فترات الركود الاقتصادي.

7. مراقبة ومراجعة:

- التقييم الدوري: مراقبة أداء المحفظة بشكل مستمر وتقييم الحاجة إلى إعادة التوازن استنادًا إلى التغيرات في ظروف السوق وأهداف الاستثمار.

- اتجاهات السوق: متابعة أحدث اتجاهات السوق، والمؤشرات الاقتصادية، والأحداث الجيوسياسية التي قد تؤثر على أداء فئات الأصول المختلفة.

التنويع الفعّال في المحفظة هو ركن من ركائز استراتيجية الاستثمار السليمة. من خلال توزيع الاستثمارات بشكل ذكي عبر مجموعة من الأصول، يمكن للمستثمرين تحقيق توازن بين المخاطر والعوائد. المفتاح هو تعديل استراتيجيات التنويع بما يتناسب مع أهداف الاستثمار الشخصية، وقدرة تحمل المخاطر، وظروف السوق.

تحديد الأصول المالية المناسبة لمرحلة الحياة

تحديد الأصول المالية المناسبة لمراحل الحياة المختلفة هو جانب أساسي في التخطيط المالي الفعّال. يجب أن تتماشى الأدوات المالية والأصول المختارة مع أهداف الفرد وقدرته على تحمل المخاطر، ومتطلبات كل مرحلة من مراحل الحياة. فيما يلي استكشاف مفصل لكيفية تحديد الأصول المالية المناسبة لمراحل الحياة المختلفة:

1. مرحلة البداية والتعليم:

- أهداف مالية: خلال هذه المرحلة، يكون التركيز عادة على التعليم، تطوير الحياة المهنية، وربما الوفاء بدفعة لشراء منزل. يجب أن تدعم الأصول المالية هذه الأهداف.

- الأصول المالية المناسبة:

- صندوق الطوارئ: إنشاء صندوق طوارئ للمصاريف غير المتوقعة.

- حساب التوفير: حساب توفير ذو فائدة عالية لأهداف قصيرة الأجل.

- 401(k) أو حسابات التقاعد: بدء المساهمات في حسابات التقاعد المدعومة من جهة العمل للنمو على المدى الطويل.

2. المرحلة المهنية الشابة وبناء الأسرة:

- أهداف مالية: قد يتحول التركيز إلى بناء أسرة، شراء منزل، وبدء الاستثمارات على المدى الطويل. قد تكون قدرة تحمل المخاطر لا تزال مرتفعة نسبياً.

- الأصول المالية المناسبة:

- الأسهم وصناديق الاستثمار المشترك: للنمو على المدى الطويل، مع النظر إلى إمكانية الحصول على عوائد أعلى.

- العقارات: إذا كان ذلك مناسباً، الاستثمار في منزل أو عقار للتقدير المحتمل.

- تأمين الحياة: لحماية الأسرة مالياً في حالة حدوث أحداث غير متوقعة.

3. مرحلة منتصف الحياة وتراكم الثروة:

- أهداف مالية: تراكم الثروة، والتخطيط لتعليم الأطفال، والاستعداد للتقاعد تصبح الأهداف الرئيسية. قد تعتدل قدرة تحمل المخاطر.

- الأصول المالية المناسبة:

- محفظة استثمار متنوعة: تضم مزيجًا من الأسهم، والسندات، وغيرها من الأصول لتحقيق توازن بين المخاطر والعوائد.

- حسابات التقاعد: تحقيق أقصى استفادة من المساهمات في حسابات التقاعد للاستفادة من المزايا الضريبية.

- حسابات التوفير للتعليم: إعداد حسابات لتكاليف تعليم الأطفال.

4. مرحلة ما قبل التقاعد وحفظ الأصول:

- أهداف مالية: الحفاظ على الثروة المتراكمة، وضمان تقاعد مريح، وإدارة تكاليف الرعاية الصحية المحتملة. تميل قدرة تحمل المخاطر إلى الانخفاض.

- الأصول المالية المناسبة:

- السندات والأوراق المالية الثابتة: توفير دخل مستقر مع تقليل التقلب.

- التأمينات: ضمان تدفق دخل ثابت خلال فترة التقاعد.

- تأمين الرعاية الصحية على المدى الطويل: التعامل مع تكاليف الرعاية الصحية المحتملة.

5. مرحلة التقاعد وتوزيع الأصول:

- أهداف مالية: توليد دخل أثناء التقاعد، وإدارة تخطيط الأوقات، وضمان إرث للورثة.

- الأصول المالية المناسبة:

- الاستثمارات التي تولد دخلًا: مثل الأسهم التي تدفع أرباحًا أو السندات لتوفير دخل منتظم.

- أدوات تخطيط الإرث: الثقوب وغيرها من الأدوات لتسهيل نقل الثروة بكفاءة.

- استثمارات في الرعاية الصحية: لتغطية تكاليف الرعاية الصحية المحتملة في مراحل الحياة اللاحقة.

اعتبارات رئيسية عبر مراحل الحياة:

-

قدرة تحمل المخاطر:

- تحديد قدرة تحمل المخاطر وإعادة تقييمها بشكل دوري لأنها قد تتطور مع الأحداث الحياتية.

-

التنويع:

- الحفاظ على محفظة متنوعة لتوزيع المخاطر عبر فئات الأصول المختلفة.

-

احتياجات السيولة:

- النظر في احتياجات السيولة في مراحل الحياة المختلفة للطوارئ أو الفرص.

-

الاستعراض الدوري:

- استعراض المحفظة بشكل دوري وضبط توزيع الأصول استنادًا إلى تغيرات الأهداف المالية وظروف السوق.

-

كفاءة الضرائب:

- تحسين كفاءة الضرائب للاستثمارات من خلال الاستفادة من الحسابات المحددة ضريبيًا والاستراتيجيات.

-

استشارة المحترفين:

- استشارة المستشارين الماليين لضبط الاستراتيجيات استنادًا إلى الظروف الشخصية.

تحديد الأصول المالية المناسبة لكل مرحلة من مراحل الحياة هو عملية ديناميكية وشخصية. إنها تتطلب فهمًا دقيقًا لأهداف الفرد المالية وقدرته على تحمل المخاطر وتغيير الظروف الحياتية. يضمن المراجعات الدورية والتعديلات أن الأصول المالية المختارة تتناسب مع الاحتياجات المتطورة، مما يسهم في رحلة مالية ناجحة ومخططة بعناية.

ضبط استراتيجية الاستثمار بحسب الأهداف المستقبلية

ضبط استراتيجية الاستثمار بناءً على الأهداف المستقبلية هو جانب حيوي في التخطيط المالي الفعّال. مع تطور الظروف الحياتية والأهداف المالية وشروط السوق، يصبح من الضروري تخصيص استراتيجيات الاستثمار لضمان تناغمها مع النتائج المرجوة. فيما يلي استكشاف مفصل حول كيفية ضبط استراتيجية الاستثمار بناءً على الأهداف المستقبلية:

1. مراجعة دورية للأهداف:

- تقييم الأهداف المالية: قم بمراجعة وإعادة تقييم دوري لأهدافك المالية. يمكن أن تؤثر الأحداث الحياتية مثل الزواج، أو ولادة طفل، أو تغيير في المسار الوظيفي على أهدافك.

2. إعادة تقييم قدرة تحمل المخاطر:

- تقييم قدرة تحمل المخاطر: مع تغير الأهداف، قد تتغير قدرتك على تحمل المخاطر. قم بتقييم مدى راحتك مع التقلبات في السوق وضبط ملف المخاطر بناءً على ذلك.

3. اعتبار آفاق الزمن:

- المواءمة مع آفاق الزمن: تختلف الأهداف في مدد زمنية مختلفة. قد تتطلب الأهداف قصيرة الأجل نهجًا محافظًا أكثر، بينما قد تسمح الأهداف طويلة الأجل بنهج أكثر فعالية.

4. ضبط توزيع الأصول:

- مراجعة تخصيص الأصول: تأكد من أن تخصيص الأصول يتناسب مع أهدافك الجديدة. يعتبر التنويع أمرًا حاسمًا لإدارة المخاطر، ويمكن ضبط خليط الأصول لتعزيز مرونة المحفظة.

5. التنويه بشروط السوق:

- البقاء على اطلاع: تابع الأحوال الاقتصادية والسوق. ضبط استراتيجيتك بناءً على المشهد الاستثماري الحالي للاستفادة من الفرص أو التخفيف من المخاطر.

6. تخطيط السيولة:

- النظر في احتياجات السيولة: قم بتقييم ما إذا كانت أهدافك المستقبلية تتطلب سيولة إضافية. قم بضبط التخصيص لضمان وجود المرونة لتلبية الاحتياجات القصيرة الأجل.

7. استراتيجيات كفاءة الضرائب:

- تحسين كفاءة الضرائب: استكشاف استراتيجيات كفاءة الضرائب استنادًا إلى أهدافك. استخدم الحسابات ذات الامتيازات الضريبية ونظر في تأثيرات الضرائب عند اتخاذ قرارات الاستثمار.

8. اعتماد أدوات الاستثمار الجديدة:

- اعتماد أدوات مبتكرة: كن مستعدًا لاعتماد أدوات الاستثمار أو الاستراتيجيات الجديدة التي تتناسب مع أهدافك المتطورة. قد تشمل ذلك استكشاف الأسواق الناشئة، أو الاستثمارات المستدامة، أو الابتكارات التكنولوجية.

9. إعادة التوازن الدوري للمحفظة:

- الحفاظ على التوازن: أعد توازن محفظتك بانتظام لضمان تواءمها مع أهدافك الحالية. إعادة تخصيص الأصول استنادًا إلى الأداء وظروف السوق يساعد في الحفاظ على محفظة متوازنة بشكل جيد.

10. التأهب لحالات الطوارئ:

- بناء شبكة السلامة المالية: تأكد من أن استراتيجيتك الاستثمارية تأخذ في اعتبارها الأحداث غير المتوقعة. وجود صندوق طوارئ وأصول دفاعية يمكن أن يوفر شبكة أمان مالية خلال الفترات الصعبة.

11. استشارة محترفين:

- التشاور مع المستشارين الماليين: اطلب النصائح من مستشارين ماليين. يمكن للمحترفين تقديم رؤى حول اتجاهات السوق، وتقييم أهدافك، وتوصية بتعديلات في استراتيجيتك الاستثمارية.

12. المواءمة مع القيم الشخصية:

- الاعتبارات الأخلاقية والاجتماعية: إذا كان مواءمة استثماراتك مع قيمك الشخصية أمرًا هامًا، فكن مستعدًا لاعتماد خيارات الاستثمار الأخلاقي والمسؤول تجاه المجتمع في محفظتك.

13. مراجعة وضبط مع تطور الأهداف:

- نهج ديناميكي: أدرك أن الأهداف والظروف قد تتغير مع مرور الوقت. قم بإعادة تقييم وضبط وضعك المالي وفقًا لذلك.

14. الاحتفال بتحقيق الإنجازات:

- الاعتراف بالإنجازات: احتفل بتحقيق الأهداف المالية المحددة. قد يوفر الاعتراف بالإنجازات حافزًا ويعزز العادات المالية الإيجابية.

15. اعتبارات أخلاقية:

- مواءمة الاستثمارات مع القيم: اعتبر خيارات الاستثمار الأخلاقية والمستدامة إذا كان توافق الاستثمارات مع قيمك مهمًا بالنسبة لك.

يعتبر ضبط استراتيجية الاستثمار بناءً على الأهداف المستقبلية عملية ديناميكية ومستمرة. إعادة مراجعة وتواءم الاستراتيجية مع الأهداف المتطورة وقدرة تحمل المخاطر وظروف السوق أمر ضروري لبناء مستقبل مالي قوي وناجح. الاستشارة المهنية والبقاء على اطلاع على اتجاهات السوق تساهم في اتخاذ تعديلات مستنيرة تدعم تطلعاتك المالية على المدى الطويل.

التفاعل مع التغيرات في الأوضاع الاقتصادية

التكيف مع التغيرات في الظروف الاقتصادية هو جانب حيوي من إدارة وتخطيط الأمور المالية. الظروف الاقتصادية دائمة التحول، تتأثر بعوامل متنوعة مثل التضخم ومعدلات الفائدة ومستويات التوظيف والأحداث العالمية. القدرة على ضبط استراتيجياتك المالية استجابةً للتغيرات الاقتصادية تساهم في حماية رفاهيتك المالية. فيما يلي استكشاف مفصل لكيف يمكن للأفراد التكيف مع التغيرات في الظروف الاقتصادية:

1. مراقبة مستمرة:

- البقاء على اطلاع: حافظ على متابعة دقيقة للمؤشرات الاقتصادية والأخبار. راقب بانتظام عوامل مثل معدلات التضخم وبيانات البطالة وسياسات البنك المركزي لفهم الظروف الاقتصادية السائدة.

2. إدارة الميزانية والنفقات:

- ميزانية قابلة للتعديل: قم بإعداد ميزانية قابلة للتعديل يمكن تعديلها استنادًا إلى التغييرات في الدخل أو النفقات. اعتبر أولوية النفقات الضرورية وكن جاهزًا لإجراء تعديلات في الإنفاق التقاعدي خلال فترات الركود الاقتصادي.

3. صندوق الطوارئ:

- بناء والحفاظ عليه: أنشئ صندوقًا للطوارئ لتغطية نفقات المعيشة في حال واجهت تحديات مالية غير متوقعة. يوفر وجود شبكة سلامة مالية استقرارًا خلال عدم اليقين الاقتصادي.

4. إدارة الديون:

- مراجعة هيكل الديون: قيِّم هيكل ديونك وافكر في خيارات إعادة التمويل في حالة تغيير أسعار الفائدة. قدم أولوية لسداد الديون ذات الفائدة العالية وتجنب الالتزام بديون إضافية خلال الأوقات الاقتصادية غير المستقرة.

5. استثمارات متنوعة:

- توزيع الأصول: حافظ على محفظة استثمارية متنوعة لتوزيع المخاطر عبر فئات الأصول المختلفة. ضبط التخصيص استنادًا إلى الظروف الاقتصادية واتجاهات السوق لتحقيق عوائد محسنة.

6. تنويع مصادر الدخل:

- تعدد مصادر الدخل: استكشف فرص الحصول على إيرادات إضافية. تنويع مصادر دخلك يمكن أن يوفر استقرارًا خلال التقلبات الاقتصادية وعدم اليقين في سوق العمل.

7. تعزيز المهارات والتعلم:

- التعلم المستمر: استثمر في اكتساب مهارات جديدة والتعليم لتعزيز تنوعك المهني. يمكن أن يعزز ذلك مرونتك في سوق العمل ويفتح فرصًا حتى في ظروف اقتصادية صعبة.

8. تغطية التأمين:

- مراجعة السياسات: قم بمراجعة بصورة دورية سياسات التأمين الخاصة بك، بما في ذلك التأمين الصحي والحياة والممتلكات. تأكد من أن تغطيتك تتناسب مع وضعك المالي الحالي وقم بضبطها إذا لزم الأمر.

9. التواصل والعلاقات المهنية:

- بناء شبكة علاقات: عزز العلاقات المهنية ووسع شبكتك. يمكن أن توفر الشبكة الاحترافية الدعم خلال التحديات الاقتصادية، بما في ذلك فرص العمل المحتملة والتعاونات التجارية.

10. برامج مساعدة الحكومة:

- البقاء على اطلاع: كن على دراية ببرامج مساعدة الحكومة التي قد تكون متاحة خلال فترات تراجع اقتصادي. فهم معايير الأهلية واستخدام البرامج ذات الصلة لتخفيف أعباءك المالية.

11. تخطيط الضرائب:

- تحسين استراتيجيات الضرائب: ضبط تخطيطك الضريبي استنادًا إلى التغييرات في الظروف الاقتصادية. استكشاف خيارات الاستثمار ذات الكفاءة الضريبية والاستفادة من الاستمتاع بالخصومات والاعتمادات المتاحة.

12. اعتبارات العقارات:

- تقييم استثمارات العقارات: في ظروف اقتصادية متغيرة، قيِّم قيمة وإمكانيات استثمارات العقارات. اعتبر إعادة التمويل أو بيع الأصول العقارية استنادًا إلى اتجاهات السوق.

13. تعديل خطط التقاعد:

- مراجعة محفظة التقاعد: قم بمراجعة محفظة التقاعد بانتظام وضبط المساهمات أو استراتيجيات الاستثمار استنادًا إلى الظروف الاقتصادية. افكر في استشارة مستشار مالي للحصول على تخطيط مخصص للتقاعد.

14. توعية بإنفاق المستهلك:

- الإنفاق بوعي: خلال فترات عدم اليقين الاقتصادي، قم بممارسة الإنفاق بوعي. قيِّم ضرورة المشتريات وركز على الاحتياجات الأساسية لتوفير الموارد المالية.

15. الاستعداد للأزمات:

- وضع خطة للأزمات: قدم خطة للأزمات المالية. قد تشمل هذه السيناريوهات فقدان الوظيفة أو النفقات غير المتوقعة. معرفة كيفية التعامل مع الأزمات يمكن أن تخفف من تأثيرها على استقرارك المالي.

يتطلب التكيف مع التغيرات في الظروف الاقتصادية إدارة مالية فعّالة واستعدادًا لضبط الاستراتيجيات. البقاء على اطلاع، والحفاظ على المرونة في الخطط المالية، واتباع نهج متنوع في الدخل والاستثمارات يسهم في القوة المالية خلال التقلبات الاقتصادية. إعادة تقييم وضبط الوضع المالي بانتظام والبحث عن المشورة المهنية عند الحاجة هي مكونات أساسية للتكيف بنجاح مع التغيرات الاقتصادية.

مراجعة دورية للمحفظة وتحسين الأداء

مراجعة وتعزيز أداء محفظتك الاستثمارية بانتظام هو جزء حيوي من إدارة الأمور المالية بشكل فعّال. يمكن لمحفظة جيدة التنظيم والإدارة الفعّالة أن تساعدك في تحقيق أهدافك المالية، والتكيف مع ظروف السوق، وتحقيق أقصى عائد على الاستثمار. فيما يلي استكشاف مفصل حول أهمية مراجعة المحفظة بانتظام واستراتيجيات تحسين الأداء:

1. غرض مراجعة المحفظة:

- تقييم الأداء: الهدف الرئيسي لمراجعة المحفظة هو تقييم أداء استثماراتك. يشمل ذلك تحليل العوائد، ومقارنتها بالمؤشرات القياسية، وفهم مدى تحقيق محفظتك لأهدافك المالية.

2. تكرار مراجعة المحفظة:

- مراجعات منتظمة: قم بإجراء مراجعات دورية للمحفظة للبقاء على اطلاع بأدائها. يمكن أن تتغير تكرار المراجعات استنادًا إلى أهداف الاستثمار الخاصة بك ومدى تحمل المخاطر وظروف السوق. يعتبر إجراء المراجعات ربع سنوية أو سنوية ممارسة شائعة.

3. تحليل توزيع الأصول:

- مراجعة مزيج الأصول: قيِّم توزيع الأصول في محفظتك. تأكد من أن التخصيص يتناسب مع قدرتك على تحمل المخاطر وأهداف الاستثمار. قم بضبط توزيع الأصول إذا لزم الأمر للحفاظ على محفظة متوازنة ومتنوعة.

4. تقييم المخاطر:

- تقييم التعرض للمخاطر: فهم مستوى المخاطر في محفظتك. قيِّم التوازن بين المخاطرة والعائد وتأكد من أن تعرضك للمخاطر يتناسب مع قدرتك على تحمل المخاطر. قد تكون التعديلات ضرورية استنادًا إلى تغيرات في أهدافك المالية أو ظروف السوق.

5. مراجعة الاستثمارات الفردية:

- تقييم الحيازات: قيِّم أداء الاستثمارات الفردية في محفظتك. حدد الأصول التي تحقق أداءً دون التوقعات وافحص ما إذا كان يجب الاحتفاظ بها وتعديلها أو استبدالها بفرص واعدة أكثر.

6. تحليل الأسواق والاقتصاد:

- البقاء على اطلاع: تابع أحدث أخبار الأسواق والاقتصاد. فهم كيف يمكن أن تؤثر العوامل الاقتصادية الكبرى على استثماراتك. يساعد هذا الوعي في اتخاذ قرارات مستنيرة وضبط استراتيجية محفظتك وفقًا لذلك.

7. استراتيجيات إعادة التوازن:

- إعادة توازن المحفظة: يتضمن إعادة التوازن ضبط توزيع الأصول إلى هدفها الأصلي. قم بإعادة توازن محفظتك بانتظام للحفاظ على الملف الشخصي المطلوب من ناحية المخاطر والعائد. يضمن ذلك أن تكون محفظتك متناسبة مع وضعك المالي الحالي وأهدافك.

8. اعتبارات كفاءة الضرائب:

- تحسين استراتيجيات الضرائب: قيِّم كفاءة الضرائب في محفظتك. استكشف استراتيجيات لتقليل آثار الضرائب، مثل جني الخسائر الضريبية أو الاستثمار في حسابات ذات الفوائد الضريبية. يمكن أن التخطيط الضريبي الفعّال يعزز العائد الإجمالي.

9. مقارنة الأداء بالمؤشرات:

- مقارنة بالمؤشرات: قارن أداء محفظتك بالمؤشرات القياسية ذات الصلة. يوفر ذلك مقياسًا لتقييم نجاح محفظتك ويساعدك في تحديد المجالات التي يمكن تحسينها.

10. تحليل التكاليف:

- تقييم الرسوم: قيِّم الرسوم والنفقات المرتبطة باستثماراتك. تأكد من أن التكاليف معقولة ومبررة من خلال القيمة المقدمة. افكر في البدائل ذات التكلفة المنخفضة إذا كانت متاحة دون التأثير على الجودة.

11. إدارة تدفق النقد:

- مراجعة الموقف النقدي: إدارة الموقف النقدي داخل محفظتك. قيِّم الحاجة إلى التسييل وقم بتعديلات لتحسين تدفق النقد. يتضمن ذلك إعادة التوازن لتلبية احتياجات السيولة على المدى القصير والطويل.

12. تحليل السيولة:

- تقييم احتياجات السيولة: فهم احتياجات السيولة المرتبطة بأهدافك المالية. تأكد من أن محفظتك يمكن أن تلبي هذه الاحتياجات، خاصة خلال الظروف غير المتوقعة. قد تكون التعديلات ضرورية لتعزيز السيولة.

13. المحافظة على توافقها مع الأهداف المالية:

- مراجعة الأهداف: قم بإعادة تقييم بانتظام أهدافك المالية وتأكد من أن محفظتك متناسبة مع هذه الأهداف. قد تكون التعديلات ضرورية استنادًا إلى التغييرات في ظروف حياتك، مثل الزواج أو الأطفال أو التقاعد.

14. اعتبارات اتجاهات الاقتصاد:

- التكيف مع تغييرات الاقتصاد: انظر إلى تأثيرات اتجاهات الاقتصاد على استثماراتك. ضبط استراتيجية محفظتك استنادًا إلى تغييرات في معدلات الفائدة والتضخم وعوامل اقتصادية أخرى لتعزيز الأداء.

15. التوجيه المهني:

- استشارة المستشارين الماليين: اطلب النصائح من المحترفين الماليين. يمكن لمستشاري الأموال تقديم رؤى حول اتجاهات السوق، وتقييم أهدافك، وتوصية التعديلات على استراتيجية استثمارك.

16. الأدوات التكنولوجية والأتمتة:

- استخدام أدوات الاستثمار: استفد من الأدوات التكنولوجية والأتمتة في إدارة المحفظة. يمكن لمستشاري الروبو ومنصات الاستثمار مساعدتك في تحليل الأداء، وتحسين التخصيص، والبقاء على مسار تحقيق أهدافك المالية.

17. تعلم بشكل مستمر:

- التعلم المستمر: تابع أحدث أساليب الاستثمار وديناميات السوق. يمكن للتعلم المستمر أن يمنحك القدرة على اتخاذ قرارات أفضل وضبط محفظتك وفقًا لتغيرات السوق.

18. اعتبارات سلوكية:

- تجنب اتخاذ القرارات العاطفية: كن على علم بالانحيازات السلوكية التي يمكن أن تؤثر على اتخاذ القرارات. تجنب اتخاذ قرارات متسرعة استنادًا إلى تقلبات السوق على المدى القصير. التمسك باستراتيجية استثمار طويلة الأمد مدروسة.

19. اعتبارات بيئية واجتماعية وإدارية (ESG):

- دمج عوامل ESG: انظر إلى عوامل البيئة والاجتماع والإدارة في قرارات الاستثمار. يمكن أن يعزز تناغم محفظتك مع مبادئ ESG الاستدامة والأداء على المدى الطويل.

20. مراجعة وتعديل مع تطور الأهداف:

- نهج دينامي: اعترف بأن الأهداف والظروف قد تتغير مع مرور الوقت. قم بإعادة تقييم وضبط وضعك المالي بانتظام وضبط استراتيجية الاستثمار وفقًا لذلك.

21. الاحتفال بالإنجازات:

- الاعتراف بالإنجازات: احتفل بتحقيق الإنجازات المالية الخاصة بك. يمكن أن يوفر الاعتراف بالإنجازات على الطريقة طاقة إيجابية وتعزيز العادات المالية الإيجابية.

22. الاعتبارات الأخلاقية:

- مواءمة الاستثمارات مع القيم: افكر في خيارات الاستثمار الأخلاقية والمستدامة إذا كان مواءمة استثماراتك مع قيمك أمرًا مهمًا بالنسبة لك.

تعتبر مراجعات المحفظة الدورية واستراتيجيات تحسين الأداء ضرورية للحفاظ على استراتيجية استثمار قوية وناجحة. يضمن ذلك أن تظل محفظتك متناسبة مع أهدافك المالية، وتتكيف مع التغيرات في الظروف، وتحتفظ بإمكانية النمو على المدى الطويل. المراقبة المستمرة، واتخاذ القرارات المستنيرة، والالتزام بالأهداف طويلة الأمد يساهمون في فعالية المحفظة الاستثمارية بشكل عام.

في الختام

يظهر بوضوح أن اختيار الاستثمارات المناسبة لمرحلتك العمرية هو قرار يتطلب تفكيراً استراتيجياً وتحليلاً دقيقاً لأهدافك المالية وظروفك الشخصية. يعتبر فهم عميق لمستوى التحمل للمخاطر والتوجهات المالية الشخصية مفتاحاً لاتخاذ قرارات استثمارية مستدامة. بفضل النظرة الطويلة الأمد والتحديث المستمر لاستراتيجيتك الاستثمارية، يمكنك تحقيق توازن فعّال بين تحقيق النمو وتأمين الاستقرار المالي على مراحل حياتك المختلفة. بالاعتماد على هذه المبادئ، يمكن للاستثمارات أن تلعب دوراً حيوياً في بناء ثروة مالية قائمة على الأسس القوية وتحقيق الأهداف المالية للمستقبل.

المصادر

What's Your Reaction?